家の購入に頭金はいくら必要?平均額や相場、頭金なしの場合もご紹介

住宅ローンを組むには、月々の返済を少しでも減らすためにも頭金を支払うことが理想です。その際、頭金をどの程度にしたらよいのか悩むことも多いでしょう。ここでは住宅の購入にかかる頭金の目安や、また全国の平均額などを踏まえながら、頭金の必要性について説明していきます。

記事の目次

住宅購入の際の頭金とは?

マイホームを購入する際、頭金をどの程度用意したらよいか迷う方も多いでしょう。

物件価格は「頭金+住宅ローン=物件価格」で表されます。したがって、収入が多く住宅ローンの金額が大きくなれば、頭金の金額が同じでも、より高額な物件が購入できます。

一方、物件価格が同じであっても、住宅ローンの金額によって頭金を増やしたり、ゼロにしたりすることができます。

このように頭金とローン金額、物件価格は相互に影響を及ぼす関係であり、人それぞれで最適な組み合わせは異なってきます。

まずは、一般的に頭金はいくら必要なのか、実際に住宅を購入した方がどの程度の頭金を払ったか見ていきましょう。

一般的な頭金はいくら?

頭金の目安としては、一般的に住宅購入価格の1割~2割程度が目安とされています。

例えば、3,000万円の住宅を購入する際の頭金は300万円~600万円。4,500万円の住宅を購入する場合には、450万円~900万円ほどの頭金を入れることとなります。

実際に家を購入した方の頭金はいくら?

住宅を購入した経験のある方に住宅ローンの頭金についてアンケートをおこないました。住宅ローンを組む際の参考にしてください。

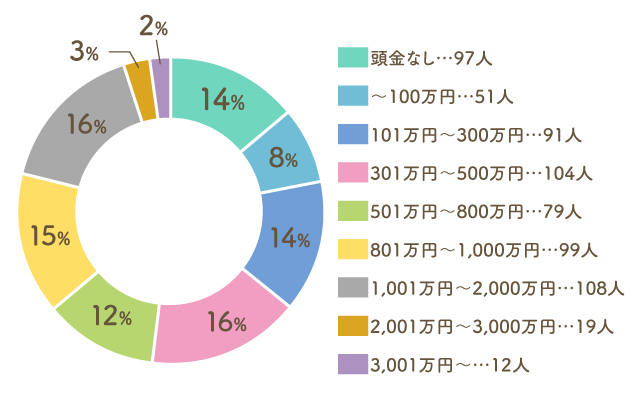

家を購入する際、頭金はいくら用意した?

住宅を購入する際、みなさんはいくら頭金を支払ったのでしょうか。アンケートの結果を見てみましょう。

300万円以上用意している方が64%という結果に。頭金が多ければ、住宅ローンの借入金額も抑えることができるため、月々の返済に負担もかけません。

しかし、頭金のために貯蓄をすべて切り崩してしまうと、いざというときに使えるお金がなくなってしまいますので、ある程度手元に残しておくようにしましょう。

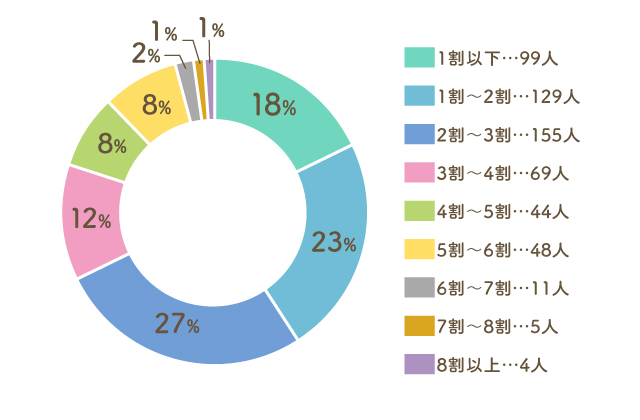

頭金は物件価格の何割だった?

続いて、頭金は物件価格に対して何割程度だったのか聞いてみました。

2割~3割と答えた方が27%と、一番多い結果となりました。5割を超えた方のなかには、今まで住んでいたマンションを売って、そのお金を頭金に新しい住まいを購入したという方が数名いらっしゃいました。

「家は一生に一度の買い物」といいますが、ライフステージの変化によって住み替えが必要となることもあります。

将来住み替えするかもしれない方は「資産価値」を意識した住まい選びをおこなうようにしましょう。

頭金の有無別で家を購入するメリット・デメリット

現在の金融機関の貸し出し状況をみると、住宅ローンは比較的金額が多めに出ている傾向があるので、頭金がなくても住宅を購入できる可能性も高くなっています。

ただし、頭金あり・なしで住宅を購入する際には以下のようなメリットとデメリットがあるのでしっかり理解しておきましょう。

頭金ありで家を購入するメリット

借入金が最低限となる

頭金を入れることで借入金額を減らすことができるため、月々の支払額を少なくすることができます。住宅ローンの支払いは長期にわたるので、その間、収入に変化があると支払いが苦しくなることもあるでしょう。頭金を入れて月の支払い金額に余裕を持たせることで、将来の収入の変化にも対応しやすくなります。

住宅ローンの審査に通りやすくなる

年収に対して住宅ローンの額が大きければ、審査に落ちることもあります。年収が多くない方で審査に不安があれば、頭金を増やすことで住宅ローンの金額を少なくすることができ、住宅ローンの審査にも通りやすくなります。

金利が低くなる

住宅金融支援機構の「フラット35」では、融資率(物件価格に対する住宅ローンの割合)が9割以下か9割超かによって金利が変わってきます。頭金を入れることで融資率が9割以下になれば、2022年7月13日現在では、9割超より0.25%程度、金利が低くなります。

頭金ありで家を購入するデメリット

手元にお金が残らず突然の出費に対応できない

多くの場合、頭金は現在持ち合わせている貯金を使うことになるので、頭金を増やすと手元のお金が減ってしまいます。住宅購入後に突然の病気や事故などで多額の出費があった場合には、手持ちのお金が少ないと、対応できない可能性もでてきます。

頭金を貯めるのに時間がかかる

住宅を購入する際は、頭金以外に諸費用(登記費用、住宅ローン手続き費用)なども掛かります。諸費用は物件価格の5%から10%が目安といわれています。つまり、頭金以外にも数百万円程度お金を準備しなくてはならないということです。

数百万円のお金を貯めるには時間がかかります。また貯めている間、賃貸に住んでいる場合は家賃を払わなければならないため、貯蓄ペースも鈍くなります。

住宅ローン控除の金額が少なくなる

住宅ローンを使って住宅を購入した場合には住宅ローン控除を受けることができます。住宅ローン控除は、住宅ローンの残高に対して0.7%の金額を、その年に納めた所得税から引くことができるという税額控除の制度です。したがって、頭金を多くして住宅ローンの金額を減らすと、控除できる金額も下がることになります。

頭金なしで家を購入するメリット

今までの貯蓄が残せる

頭金なしで住宅が購入できれば、今まで貯めてきたお金を残せることになりますので、住宅購入後に急に大きな支出があったとしても対応することができます。手元にお金があることで安心感を持つこともできるでしょう。

購入したい物件がすぐに購入できる

頭金を貯めてから物件を購入しようとすると、頭金を貯める時間が数年必要となります。もしいい物件に出合ったとしてもすぐに購入の手続きをすすめられない場合、希望する物件を購入できない可能性が高くなります。もし頭金なしで物件を購入することができれば、いい物件を見つけ次第、すぐに物件を手に入れることができます。

繰り上げ返済がいつでもできる

頭金なしの場合、頭金で貯蓄を消費していない分、住宅購入後にいつでも繰り上げ返済をおこなうことができます。返済開始後に「思っていたより返済負担が重い」と感じたら、返済額軽減型の繰り上げ返済をすることで、毎月の返済額を減らすことができます。

住宅ローン控除の額が大きくなる

住宅ローン控除の金額は「年末の借入金残高×0.7%」となります。つまり借入金額が多いほど、住宅ローン控除の金額も大きくなります。所得税を多く払っている方は、頭金なしで住宅を購入することで減税の恩恵が大きくなります。

頭金なしで家を購入するデメリット

返済金額が多くなる

頭金なしで住宅を購入する場合、「物件価格=住宅ローン」となります。したがって、頭金なしで住宅を購入すると頭金ありの場合と比較して住宅ローンの金額が多くなり、毎月の返済額が多くなります。

住宅ローンの審査が通りにくくなる

住宅ローンの審査は、その人の勤務先、勤続年数、年収などを勘案して金額が決定されます。頭金なしで住宅を購入しようとしても、住宅ローンの金額が過大と評価されれば審査が通らないこともあります。

金利上昇時の返済負担への影響が大きい

フラット35などの固定金利型の住宅ローンを利用している方であれば、金利の変動は無関係ですが、変動金利型の住宅ローンを借りている方は、将来の金利が上昇すれば、住宅ローン残高に応じて返済負担が増えます。したがって住宅ローンの金額の大きい、頭金なしでの住宅購入では、将来金利が上昇したときに返済負担が増えることを想定しておかなければなりません。

売却時にローンが残る可能性が高い

せっかく手に入れた住宅を何らかの理由で手放すことになった時に、売却価格が住宅ローン残高よりも低くなってしまうと、住宅ローンが残ってしまいます。特に新築の住宅価格は中古になると下がる傾向にありますが、住宅ローンの残高は年月をかけてゆっくりとしか下がりません。頭金なしで住宅を購入すると、住宅ローン残高が多くなりますので、売却時には住宅ローンが残る可能性が高くなることに注意しましょう。

家の頭金を払ったほうがいいのはどんな時?ケース別に解説

住宅を購入する際の頭金あり・なしそれぞれのメリット、デメリットを見てきました。次はどのような場合に頭金を払ったらよいのか、またどのような場合に頭金を払わないほうが良いのか見てみましょう。

頭金を払ったほうがいいケース

収入が不安定なケース

月々の収入に波がある場合、決まった金額の住宅ローンを払うことが困難になる可能性もあります。したがって収入の少ない時にも住宅ローンが払えるように、住宅購入時に頭金を払って月々の返済額を抑えるほうがいいでしょう。

住宅ローンに不安を感じるケース

数千万円の住宅ローンを借りると不安に感じる方も多いでしょう。特に現在の年収でギリギリの返済額になっていると不安も多くなってしまうので、頭金を入れることで返済額を減らし不安を和らげることができます。

頭金を払わないほうがいいケース

返済比率が低いケース

年収に対して返済比率が20%程度であれば、頭金を入れなくても支払いには余裕が持てるようになります。また頭金の分を手元に残すことで、その後の急な出費などにも対応ができ、生活の自由度が高まります。したがって、返済比率が低い場合には頭金を払わなくでもいいでしょう。

住宅ローン控除を多く受けたい場合

年収が多い方は所得税も多く支払っているため、住宅ローン残高を大きくすることで住宅ローン控除の還付額を増やせます。したがって住宅ローン控除を多くしたい場合、余裕があれば頭金を払わず控除額を大きくするというのも手です。

頭金別の月々の返済額をご紹介

ここでは具体的な例を挙げて、返済額のシミュレーションをおこなっていきます。

物件価格が3,000万円の場合

物件価格が3,000万円として、頭金なしから頭金500万円までの月々の返済額をシミュレーションしていきます。

世帯年収:400万円

金利:1%

借入期間:35年

| 頭金 | 月々の返済額 | ローン返済総額 | 年収に対する返済比率 |

|---|---|---|---|

| 0円 | 84,685円 | 3,556万7,700円 | 25.41% |

| 100万円 | 81,862円 | 3,438万2,040円 | 24.56% |

| 200万円 | 79,039円 | 3,319万6,380円 | 23.71% |

| 300万円 | 76,217円 | 3,201万1,140円 | 22.87% |

| 400万円 | 73,394円 | 3,082万5,480円 | 22.02% |

| 500万円 | 70,571円 | 2,963万9,820円 | 21.17% |

物件価格が3,000万円で住宅ローンは期間35年、金利1%で借りた場合、頭金なしであれば、返済額は月々84,685円になります。頭金100万円ごとに月々の返済額は約2,820円下がります。総返済額では、頭金300万円と500万円を比較すると住宅ローンに対する超過額の差は約37万円です。

年収に対する返済比率は、30%以下でないと住宅ローンの審査はまず通りませんが、25%であれば通りやすくなるでしょう。ただし返済開始後の負担感を感じるかもしれません。

物件価格が4,000万円の場合

同様に物件価格が4,000万円とした場合のシミュレーションをおこないます。

世帯年収:500万円

金利:1%

借入期間:35年

| 頭金 | 月々の返済額 | ローン返済総額 | 年収に対する返済比率 |

|---|---|---|---|

| 0円 | 112,914円 | 4,742万3,880円 | 27.10% |

| 100万円 | 110,091円 | 4,623万8,220円 | 26.42% |

| 200万円 | 107,268円 | 4,505万2,560円 | 25.74% |

| 300万円 | 104,445円 | 4,386万6,900円 | 25.07% |

| 400万円 | 101,622円 | 4,268万1,240円 | 24.39% |

| 500万円 | 98,799円 | 4,149万5,580円 | 23.71% |

4,000万円の物件になると、返済額も大きくなってきます。頭金なしでは月々112,914円の支払いとなります。年収500万円では返済比率も27.10%で、場合によっては審査が通らない可能性も出てきます。返済比率を25%以下にするなら年収500万円では頭金を400万円程度用意する必要があります。総返済額では、頭金300万円と500万円を比較すると住宅ローンに対する超過額の差は約37万円です。

実際のところ、頭金がなくても家は買える?

頭金がなくても住宅を購入することはできます。

物件を購入する方の年収、資産状況、物件などにより、金融機関が住宅ローンを出せると認めれば可能です。ただし貯蓄の少ない方が頭金なしで物件を購入すると、その後に収入が減少した場合に住宅ローンが払えなくなることもあります。頭金なしで住宅購入をお考えの方は、デメリットをよく検証してから選択するようにしましょう。

頭金の金額を決める際に注意するポイント

頭金をどの程度にしたらよいか迷ったら、以下のポイントに注意して、考えてみてください。

追加費用に対応できるようにしておく

中古物件を購入する際、リフォームやリノベーションが必要となる場合もあるでしょう。また、新築物件でも造作を加えたり、内装をグレードアップしたりすると追加の費用がかかってきます

最初の物件価格にはこのような追加費用は含まれていませんので、頭金と住宅ローンは、これらの追加費用にも対応できるように考えておく必要があります。

諸費用分も考慮しておく

住宅を購入すると、登記費用や銀行の融資手数料が必要です。また中古物件の場合には販売会社に仲介手数料を払う必要があります、一般的に新築であれば物件価格の3~7%、中古であれば、6%~10%必要です。頭金以外にこれら諸費用を考慮するのを忘れないようにしましょう。

住宅以外の急な支出にも対応できるようにしておく

住宅を購入すると、引越すための引越し費用が必要となります。また新居に合わせて家具や家電を新しくするなどなにかとお金がかかります。頭金ですべて使ってしまわないように、家族とよく話し合いましょう。また緊急用のお金として、生活費の3カ月~6カ月分は残すようにしましょう。

まとめ

住宅を購入する際には、頭金として物件価格の10%~20%用意するということが一般的でした。一方、現在は100%のローンを組むフルローンも珍しくありません。頭金は一律にどの程度が良いという基準はありませんが、住宅ローンの返済比率を見ながら決めると良いでしょう。また住宅の購入には、物件価格以外にも諸費用もかかるため、資金準備は余裕を持っておこないましょう。

ファイナンシャルプランナーの立場から、これから住宅を購入されるみなさんにアドバイスをするのであれば、基本的には頭金を入れたほうがよいと考えています。もちろんしっかりとした返済計画が持てるのであれば頭金なしで購入することも可能だと思います。しかしあとからこんなはずではなかった……。と後悔しないためにももし頭金なしで購入したい場合には一度専門家に相談することをおすすめします。

また、アットホームの「住宅ローン借入可能額お試し審査シミュレーション」では、年齢や年収などを入力するだけで借入可能額を知ることができます。住まいの購入を検討されている方はぜひ、お試しください。

※アンケート概要

家を購入した方に住宅の価格と頭金を調査

調査方法:インターネットリサーチ

回答サンプル数:661人

対象:20代~80代男女(全国)

調査時期:2022年6月

物件を探す