住宅ローンの頭金の平均額はいくら?適正な金額を決める方法を解説

記事の目次

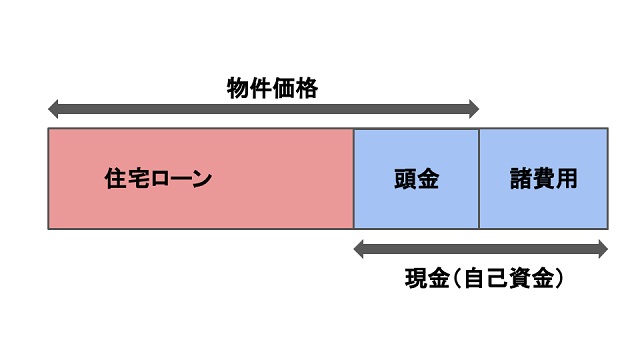

頭金とは

最初に、頭金の役割を知っておきましょう。

頭金とは、住宅ローンを借りる際に支払う、物件価格の一部の金額のことです。

例えば、3,000万円の不動産を購入する時、頭金を1,000万円支払うことで、住宅ローンは2,000万円だけ借り入れればよくなります。

頭金は多ければ多いほど、住宅ローンの借入額を減らすことができます。

手付金との違い

手付金も、住宅ローンを契約する際に現金で支払うお金です。

手付金は、物件の売買契約時に支払うもので、物件の取引を確定させる意思表示としての役割があります。住宅は、買う側にとって大きな買いものですが、売る側にとっても大きな商品です。もし、作り始めてから「買いません」ということになると、売る側からすると大きな損失となります。そのために、買い手が手付金を払うことで買う意思を示し、トラブルを防ぐのです。

手付金は本来、売買契約締結時に売主に一旦預けて、売買代金を全額支払う際に、売主から返してもらうものですが、一般的には、契約書に「手付金は、残代金支払いの時に売買代金の一部として充当する」と書かれており、結果的には頭金と同じような位置づけとなっていることが多いです。

一番の大きな違いとしては、手付金は、不動産を購入する際に必ず用意しなければならないお金であり、金額は事前に売主・買主双方の合意で決めます。一般的に売買代金の5%~10%程度が目安です。一方、頭金は契約において必須ではなく、金額も自分で好きなように決めることができます。

頭金の平均はどれくらい?

住宅ローンの借り入れ金額を減らす頭金ですが、みなさんどれくらい払っているのでしょうか。本章では実際のデータを見ながら解説していきます。頭金の平均額を知り、資金計画を立てる際の参考にしましょう。

頭金の平均額

住宅金融支援機構の「2022年度フラット35利用者調査」によると、物件別の頭金の平均額は次のとおりです。

| 物件タイプ | 手持金 (頭金) |

融資金 (融資金に対する手持金の割合) |

|---|---|---|

| 注文住宅 | 641.2万円 | 2967.2万円 (約21.6%) |

| 土地付注文住宅 | 449.6万円 | 4017.7万円 (約11.1%) |

| 建売住宅 | 317.7万円 | 3184.9万円 (約9.9%) |

| マンション | 987.7万円 | 3691.8万円 (約26.7%) |

| 中古戸建 | 274.3万円 | 2291.9万円 (約11.9%) |

| 中古マンション | 528.9万円 | 2509.4万円 (約21.0%) |

物件のタイプによって平均額が違うことがわかります。新築マンションが987.7万円と頭金の金額が一番多くなっています。また、借り入れ金額に対する頭金の割合を見ると、注文住宅とマンション、中古マンションが20%を超えているのがわかります。一方、土地付き注文住宅と建売住宅、中古住宅は10%前後になっています。フラット35を利用した方の実際の金額でいうと、頭金は10~20%台だったとわかります。

頭金の目安

住宅ローンの借入額に対する頭金の割合はどれくらいがいいのでしょうか。

これまでは、「頭金は借入金額全体の20〜30%」といわれていました。しかし、これは高度経済成長期に作られた原則です。現在は、輸入物価の上昇をきっかけにインフレが続き、食料品や電気・ガス料金の値上げなど、家計に厳しい状況が続いています。そういったなかで、貯金から20%〜30%の頭金を用意するのはリスクが高いでしょう。では、借入金額に対する頭金の割合の目安は何%と考えればよいでしょうか。

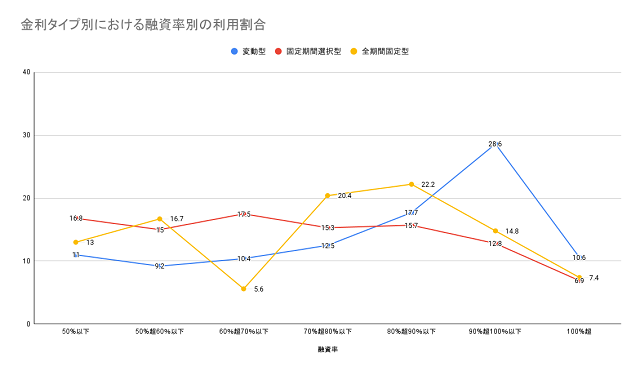

ここで少し視点を変えて、金利タイプ別での融資率の割合を確認しましょう。

住宅金融支援機構の「住宅ローン利用者調査(2023年10月調査)」によると、すべての金利タイプで、融資率90%〜100%以下がもっとも多くなっています。

平均額の表でも見たように、10%前後の頭金を支払う方が多いようです。しかし、これはあくまでデータから見た数字です。住宅購入で支払う金額は、借入金やその金利だけでなく、税金や書類作成に必要な経費、不動産会社に支払う手数料などもかかります。購入に必要な諸経費もかかると考えると、頭金の目安は10%~20%台と考えるのが現状にあっているのではないでしょうか。

最終的には平均額の目安や実際のデータは参考程度にしながら、自分の家計や資産に合った頭金の金額を決めましょう。

頭金を準備するメリット

頭金には、借入金額を減らすほかに、どういったメリットがあるのでしょうか。

具体的には4つのメリットがあります。

- 総返済額が減らせる

- 優遇金利が適用される

- 審査が通りやすくなる

- 将来の売却がスムーズになる

頭金を準備することで、住宅ローンの契約をより有利に進めることができます。

メリットを一つずつ詳しく解説していきます。

総返済額が減らせる

頭金を準備することで、住宅ローンの総返済額を減らせます。

頭金を払うと、借り入れ金額が少なくなるため、毎月の返済額や利息が減り、結果として総返済額を減らせます。

実際に、頭金を入れた場合となしの場合で、総返済額がどう変わるかシミュレーションしてみましょう。

条件は下記のとおりです。借り入れ金利:年1.5%(全期間固定金利)

返済期間:35年

| 月々の返済額 | 総返済額 | |

|---|---|---|

| 頭金300万円 | 8万2,670円 | 3,472万1,400円 |

| 頭金なし | 9万1,856円 | 3,857万9,520円 |

※このシミュレーションはあくまで簡易的に計算したものです。購入物件や金融機関などにより借り入れの可否、年数、適用金利などが変わります。

シミュレーションのように300万円の頭金を入れた場合、頭金なしの場合と比べ、総返済額が約385万円下がるのがわかりました。また、月々の返済額も約1万円減っています。

このように、頭金を準備すると、住宅ローンの総返済額を減らせます。無理のない範囲で頭金を準備し、経済的負担を減らしましょう。

優遇金利が適用される

頭金を準備するメリットの2つ目は、優遇金利が適用されることです。

頭金を準備すると、金融機関は貸し倒れのリスクが軽減するため、借り手を信頼できると判断します。

例えばフラット35では、借入期間が21年以上35年以下の場合、融資率によって金利が変わります。

| 融資率 | 金利の範囲 | もっとも 多い金利 |

|---|---|---|

| 9割以下 | 年1.840%~年3.450% | 年1.840% |

| 9割超 | 年1.980%~年3.590% | 年1.980% |

出典:住宅金融支援機構「住宅新機構団信付きの【フラット35】等の借入金利水準(2024年3月)」

表を見ると、融資率「9割以下」の金利が「9割超」より低くなっているのがわかります。金融機関によっても異なりますが、頭金を一定金額以上入れると、優遇金利が適用される場合があります。

審査に通りやすくなる

頭金を準備するメリットとして、審査に通りやすくなる点が挙げられます。

金融機関は、住宅ローンの審査をおこなう際、借り手の信用性や返済能力を評価します。頭金を入れると、借り手の責任感を示すことができ、信頼性を高められます。また、借入金額が減るため、返済能力が高いと判断されます。

住宅ローンの審査をスムーズに進めるために、できる範囲で頭金を準備するといいでしょう。

将来の売却がスムーズになる

頭金を準備するメリットとして、将来の売却がスムーズになる点が挙げられます。

購入前の時点で売却は考えていないかもしれませんが、今後どうなるかはわかりません。転職や住み替えなどで、売却したいと考えることもあるでしょう。もし将来、住宅を売却したい時、売却価格よりも住宅ローンの残債が多い場合は、売却益で住宅ローンを完済できないため、預貯金などを使って不足分を完済しなければなりません。

頭金を入れ、住宅ローンの借入額を少なくしておくことで、住宅ローンの残債が売却価格よりも低くなる可能性が高くなるため、売却がスムーズになります。

頭金を準備するデメリット

頭金を準備することは、メリットばかりあるように思えます。しかし、デメリットもあることを理解しておきましょう。

具体的には次の3つです。

- 貯めるまでに時間がかかる

- 頭金を入れすぎると急な出費に対応できない

- 住宅ローン控除を受けられる金額が少なくなる

ここからはそれぞれについて詳しく見ていきます。

貯めるまでに時間がかかる

頭金を準備するデメリットとして、時間がかかる点が挙げられます。

頭金を準備する方法として貯金がありますが、毎月の収入からコツコツ貯めるのは時間がかかります。頭金を準備するのに時間がかかると、不都合なことが多々あります。例えば、頭金を準備している間に、希望する物件が他の人に買われてしまったり、住宅ローンの金利が上がってしまったりする可能性があります。

また、頭金を準備するために、住宅の購入を遅らせていると、定年後もローンの返済が残る可能性があり、老後の生活が苦しくなってしまうかもしれません。頭金を準備するのであれば、タイムリミットを決めたほうがいいでしょう。

頭金を入れすぎると急な出費に対応できない

頭金を準備するデメリットとして、入れすぎると急な出費に対応できない点が挙げられます。

例えば、病気やけがで入院することになった場合や、車が故障した場合など、予期しない大きな金額が必要になる可能性があります。頭金を必要以上に入れすぎると、手元の資金がなくなり、こういった事態に対応できなくなってしまいます。

また、注文住宅を購入・建築する場合は、手元に資金を残しておけば、設備をグレードアップしたり、オプションを追加したり、追加工事に対応できます。手元に必要な金額を計算してから、頭金の金額を決めるようにしましょう。

住宅ローン控除を受けられる金額が少なくなる

頭金を準備するデメリットとして、住宅ローン控除を受けられる金額が少なくなる点が挙げられます。

住宅ローン控除は、住宅ローンを借りて住宅を購入した場合、一定の金額を所得税から控除できる制度です。年末時点において住宅ローン残高の0.7%を控除できます。頭金を多く準備すると、借り入れ金額が少なくなり、住宅ローン控除を受けられる金額も減ります。

住宅ローン控除額も考慮したうえで、頭金をいくら準備するかを決めるとよいでしょう。

頭金の金額を決めるためのポイント

「頭金をいくら準備したらいいかわからない」という方もいるでしょう。本章では、適切な頭金の金額を決めるために考えるべきポイントをまとめました。

- 手元にいくら残すかを考える

- 住宅ローンの融資条件を確認する

- 必ずシミュレーションしておく

具体的な金額を決める時には、専門家のアドバイスを受けるのがおすすめです。しかし、専門家に任せきりにするのではなく、自分でも考えてみることで、選択に自信を持ち、安心して住宅ローンを契約できます。将来にわたって家計の健全性を保つためにも、よく考えてみましょう。

手元にいくら残すかを考える

頭金の金額を決める際には、手元にいくら残すかを考えましょう。現金を残すことで、将来の不測の事態に備えることができ、家計の安定につながります。手元に残しておく金額は、短期的視点と長期的視点の両方から決めましょう。

短期的視点としては次のような費用が挙げられます。

| 具体例 | 金額の目安 | |

|---|---|---|

| 不測の事態に 備える費用 |

病気やけがで 収入が減った時 |

生活費の6カ月分 自営業なら1〜2年分 |

| 1年以内に かかる費用 |

慶弔金 車検代 入学金・受験料など 家具・家電の購入費など |

50〜150万円程度 |

長期的視点には老後資金や教育費が挙げられます。どういう生活を送りたいか、子どもたちがどういう進路を取るかなどで、必要となる金額は異なります。月々いくら積み立てる必要があるのか、住宅ローンの返済額と合わせて考えなければなりません。頭金の金額を抑え、貯蓄を多めに残したり、資産運用で資産を増やしたりと、対策を取る必要があるでしょう。

住宅ローンの融資条件を確認する

頭金の金額を決める時には、住宅ローンの融資条件をよく確認しましょう。金融機関によっても異なりますが、住宅購入費の何割までを融資するかが規定されています。

例えば、住信SBIネット銀行では、住宅建設費または購入価格の10%以上を自己資金とし、借り入れ割合を90%以下にする必要があると明記しています。(自己資金なしのプランもあります。)また、山形銀行の無担保住宅ローンでは、融資割合を建設費または購入価格の70%以内としています。

このように、住宅ローンの商品によって、融資割合が異なるため、準備しなければならない頭金の金額も変わってきます。事前に融資条件をよく確認しましょう。

必ずシミュレーションしておく

頭金を決める際には、必ず実際の金額でシミュレーションするようにしましょう。「目安」「平均」の金額だけに囚われて、大丈夫だろうと安易に決断しないようにすべきです。購入を希望する住宅の価格が高いと、住宅ローンの借入もおのずと高くなります。借入可能額よりも高くなれば、頭金をたくさん用意しなければなりません。頭金が利用する金融機関の基準よりも低かったり0だったりすると、住宅ローンの金利が高くなる可能性があります。そうなると、利息が増え、総返済額が高くなってしまいます。

頭金がいくら必要で、何円までなら頭金を用意できるのかなどは各家庭で違います。返済額や期間も数パターンのシミュレーションをして、多くの人に当てはまる方法ではなく、自分固有の適正値に設定しましょう。

住宅ローンの頭金に関するよくある質問

頭金は多ければ多いほどいいのですか?

頭金を多く入れれば、その分月々の返済負担は軽くなります。しかし、多ければ多いほどいいわけではありません。頭金を多く入れすぎると、急な出費に対応できなくなってしまったり、予定していたライフプランを実現できない可能性があります。大切なのは、住宅を購入することではなく、住宅を購入したあとの生活です。住宅購入後にゆとりある生活を送るためにも、専門家の意見を取り入れながら、適切な金額を決めましょう。

頭金なしでも住宅ローンは組めますか?

頭金なしでも住宅ローンを組むことは可能です。手元に資金がなくても、希望する物件を買えることはメリットといえるでしょう。しかし、デメリットが3つあります。

- 総返済額が増える

- 金利が高くなる場合がある

- 審査が厳しくなる可能性がある

また、頭金なしの場合、金融機関によっては住宅ローンを借りられない可能性があります。資産状況を踏まえながら、慎重に検討しましょう。

頭金はいつ払いますか?

頭金を支払うタイミングは、売買契約を交わしてから住宅ローンの融資が実行されるまでの間が一般的です。頭金を払ったあとも引越し費用や家具・家電の購入費など諸費用がかかります。手元に残す金額を決めたうえで、頭金の金額を決めるようにするとよいでしょう。

まとめ

今回は、頭金の平均額や目安について紹介しました。今後のライフプランや資産状況によって、頭金の金額は変わります。頭金を多く入れることにこだわりすぎると、本質を見失ってしまいます。大切なのは住宅を買うことではなく、住宅を購入したあとの生活です。経済的、精神的にも余裕のある生活を送るためにも、ファイナンシャルプランナーなどの専門家のアドバイスも受けながら、ご自身に合った金額を決めましょう。

物件を探す

執筆者

民辻伸也

宅地建物取引士、2級ファイナンシャル・プランニング技能士

大学を卒業し、投資用不動産会社に4年勤務後、選択肢を広げて一人ひとりに合わせた資産形成をおこなうため、転職。プロバイダー企業と取引し、お客様が安心感を持って投資できる環境づくりに注力。不動産の仕入れや銀行対応もおこなっている。プライベートでも、自ら始めた不動産投資でマンション管理組合の理事長に立候補。お客様を徹底的にサポートできるよう、すべての経験をコンサルティングに活かしている。

株式会社クレア・ライフ・パートナーズ