年収300万円で住宅ローンはいくらまで借りられる? 5つの注意点をご紹介

本記事では、年収300万円の方が住宅ローンはいくらまで借りられるかを解説したうえで、5つの注意点を紹介します。

記事の目次

年収300万円でも住宅ローンは契約できる

日本人の平均年収は国税庁の調査「令和4年分民間給与実態統計調査ー調査結果報告ー(PDF)」によれば458万円です。平均年収と比較すると年収300万円は低い水準にあり、住宅ローンを契約するにあたって不安を感じる方もいることでしょう。

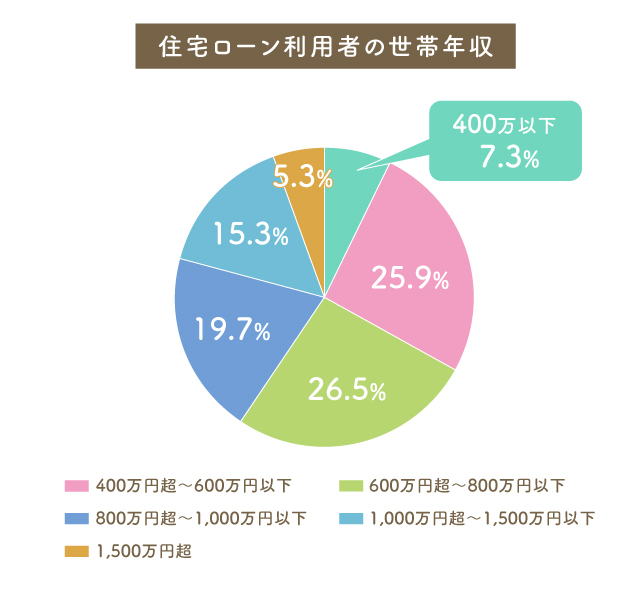

また、住宅ローン利用者の世帯年収は、住宅金融支援機構が発表する「住宅ローン利用者の実態調査(2023年4月)(PDF)』によれば、以下のとおりでした。

調査の結果から、年収400万円以下の300万円台の方も住宅ローンを契約していることがわかります。また、2022年4月の調査では年収400万円以下の割合が7.0%であったことから、世帯年収の低い契約者の割合が微増している現状。

今後も年収が300万円の方の契約が増加する可能性もあるでしょう。金融機関の審査基準にもよりますが、年収だけを理由に住宅ローンの契約を断られるケースは低いと考えられます。

年収300万円で住宅ローンはいくらまで借りられる?

年収300万円で住宅ローンをいくらまで借りられるかは、年収倍率と返済負担率から目安を計算可能です。それぞれの基準から考えていきます。

年収倍率から借入可能額を計算する

住宅ローンの借入可能額を計算するうえで重要になるのは年収倍率です。年収倍率とは審査をおこなう金融機関が参考にする数値のことであり、購入予定の住宅が年収の何倍であるかを表します。

年収倍率の目安は住宅の種類によっても異なりますが、住宅金融支援機構の「2022年度 フラット35利用者調査(PDF)」 から、2021年~2022年の各住宅の年収倍率の平均をまとめました。

| 住宅の種類 | 2021年 | 2022年 |

|---|---|---|

| 土地付注文住宅 | 7.5倍 | 7.7倍 |

| マンション | 7.2倍 | 7.2倍 |

| 建売住宅 | 7.0倍 | 6.9倍 |

| 注文住宅 | 6.8倍 | 6.9倍 |

| 中古マンション | 5.8倍 | 5.9倍 |

| 中古戸建 | 5.7倍 | 5.7倍 |

2021年と2022年のデータを比較して、全体的に増加していることがわかります。また、年収倍率は住宅の種類によって異なるものの、6倍~7倍あたりです。

よって、年収300万円の方が年収倍率6倍~7倍で住宅ローンを契約する時の借入可能額の目安は、1,800万円~2,100万円と計算できます。

返済負担率で月々の返済額を検討する

年収倍率から年収300万円の方も2,000万円以上の資金の融資が受けられる可能性があると解説しましたが、短期間で2,000万円を返済するという条件であれば非常に厳しいといえます。

そのため、金融機関は年収倍率だけでなく、返済期間なども考慮に入れた返済負担率を重視して融資を決めることが一般的です。返済負担率は年収に占める住宅ローンの返済額の割合であり、フラット35では年収300万円の場合は、30%を限度として審査の基準にしています。

例えば、希望の融資額が1,800万円、金利が3%、返済期間が35年と仮定すると年収300万円であれば、返済負担率は27.7%になることから、30%以下になるため審査に通過できる可能性があります。

年収300万円の方がいくらまで借りられるかは、フラット35の場合、年収倍率が6倍~7倍であり、返済負担率が30%以下となる融資条件において、1,800万円~2,100万円が借入可能額の上限の目安になるといえるでしょう。

年収300万円で住宅ローンを組む場合の注意点

年収300万円で住宅ローンを組む場合の注意点を5つ紹介します。

- 借りられる金額と無理なく返済できる金額は異なる

- 頭金なしの場合は融資を受けられる確率が下がる

- ほかの負債も借入可能額に影響する

- 年齢が高いほど不利になりやすい

- 共働きならペアローンや収入合算を検討する

それぞれ詳しく見ていきましょう。

借りられる金額と無理なく返済できる金額は異なる

ここまでの内容では、いくらまで借りられるかを考えてきましたが、年収倍率と返済負担率の目安と現実的に無理なく返済できる金額は異なることを理解しておきましょう。年収が300万円の方は、毎月25万円の収入があると計算できます。

先ほど、融資額が1,800万円、金利が3%、返済期間が35年の住宅ローンを例として紹介しましたが、こちらの条件で返済する金額は6万9,273円です。毎月の収入が25万円あっても住宅ローンだけでなく、税金や社会保険料の支払い、食費などの生活に必要な費用を支払う必要があります。

また、返済期間が35年と長いため、病気や怪我によって思わぬ出費が発生するリスクもあり、収入が途絶えてしまう可能性も。計算として可能であっても余裕をもって返済しなければ、支払いが滞るリスクもあるため注意が必要です。

適切な返済負担率は20%程度といわれており、30%は融資を受けられる可能性はあっても、無理なく返済できるかを保証する基準ではありません。実際に住宅ローンを契約するならいくらまで借りられるかを考えるのではなく、無理なく返済できる金額を考えましょう。

頭金なしの場合は融資を受けられる確率が下がる

住宅ローンは年収が平均と比較して低い水準にあっても、それだけを理由に断られるケースは少ないといえますが、年収が審査において不利になる可能性も考えられるでしょう。例えば、金融機関によっては頭金を支払わないフルローンを組むこともできますが、頭金なしで組むのは融資を受けられる確率を下げます。

年収が高い水準にあれば、頭金がない場合でも金融機関が返済の見込みがあると判断される場合があります。しかし、年収が300万円と低い水準にある場合は、頭金を用意しないことで返済能力を疑われる可能性があるため注意が必要です。

年収が低い水準にある場合は、少しでも頭金を集めて、不足分をローンで補って住宅を購入するほうが融資を受けられる確率は上がります。年収300万円の方は住宅の購入にできる限り頭金を集めたうえで、住宅ローンの審査を受けるようにしましょう。

ほかの負債も借入可能額に影響する

返済負担率を考えるうえで、カーローンなどのほかのローンや、消費者金融からの借金など住宅ローン以外の負債がある場合は、ほかの負債の返済額も考慮されます。

住宅ローン以外の負債の返済が大きいほど、返済負担率も上昇するため、審査に通過できる確率が低くなります。住宅ローン以外の負債があるという事実も、金融機関の審査に影響を及ぼす可能性があるといえるでしょう。

また、住宅ローン以外の負債の返済で延滞をしたことで、信用情報機関にデータが残っている場合は住宅ローンの審査に大きな影響を与える危険性も。可能であれば、住宅ローンを契約する前にほかの負債をすべて返済してから審査に臨むほうが、融資が受けられる確率が高くなります。

年齢が高いほど不利になりやすい

20代で年収300万円の方が住宅ローンを契約する場合と、40代で年収300万円の方が住宅ローンを契約するのであれば、後者のほうが審査で不利になる可能性が高くなります。

20代で年収300万円の場合は、日本は年功序列で賃金が上昇する傾向にあることから、職種による平均的な賃金の上昇を考慮して希望する融資を認める可能性があります。返済が長期化する場合でも、完済時年齢が40代~50代となるため、病気などの健康リスクなども低いと考えらえるでしょう。

一方、40代で年収300万円の場合は、50代以降の年収の上昇が期待しにくいことや、返済期間が長くなれば完済時年齢が60代~70代になるため、健康リスクが高くなることを理由に融資を認めない場合もあります。

ご自身の年齢が高い場合は、審査の通過は厳しくなるため、住宅ローンの契約には頭金の用意などの準備が必要です。

共働きならペアローンや収入合算を検討する

共働きの家庭の場合は、ペアローンや収入合算を検討するのも選択肢のひとつです。ペアローンや収入合算では、世帯主の年収だけでなく配偶者の収入もあわせて住宅ローンが組めることから、希望する融資条件が認められやすくなります。

ペアローンは、世帯主と配偶者がそれぞれローンを組み、ひとつの住宅の借入金の返済をおこなう方法です。収入合算は世帯主と配偶者の収入を合算して、配偶者が連帯保証人または連帯債務者となって返済します。

ペアローン・収入合算を利用すれば住宅ローンで考慮される年収が上昇するため、世帯主の年収が低い水準にある場合でも審査に通過できる可能性がある方法です。

年収300万円で住宅ローンを組む場合のシミュレーション

年収300万円で住宅ローンを組む場合のシミュレーションについて考えていきましょう。返済負担率は余裕が持てる20%程度を基準に、無理のない住宅ローンの返済をシミュレーションしていきます。

- 希望融資額:1,000万円

- 借入金利:3%

- 返済方法:元利均等返済

| 返済期間 | 毎月の返済額 | 返済負担率 |

|---|---|---|

| 20年 | 5万5,459円 | 22.18% |

| 25年 | 4万7,421円 | 18.96% |

| 30年 | 4万2,160円 | 16.86% |

| 35年 | 3万8,485円 | 15.39% |

上記の条件で住宅ローンの融資を受ける時、20年の返済期間で返済負担率は20%程度になり、より返済期間を長くする場合は20%を下回るさらに余裕をもった状態で返済を続けることが可能です。

返済期間を長くするほど返済負担率は下がりますが、最終的に支払う利息が上昇することから、余裕をもった返済が可能であれば、利息の支払いを少なくするために返済期間は短くするべきです。また、返済期間中に余裕ができた場合は、繰り上げ返済をおこなうことで返済期間を短縮できます。

まずは、無理のない返済計画を立てることを前提に、適切な返済期間を考えるといいでしょう。

年収300万円で住宅ローンを組むなら慎重に計画を立てる

統計的なデータを参照すれば、住宅ローンの契約者は一定の割合で破綻を経験します。住宅金融支援機構が発表する「住宅金融支援機構債券2022年度(PDF)」のリスク管理債権の割合から、全体の3.05%は返済が滞っています。

現実的に破綻するリスクがあり、リスク管理債権の割合も翌年度以降に0%になることは考えにくいことから、これから住宅ローンを契約する方はごく一部ではありますが、統計どおりであれば破綻を経験します。そのため、年収300万円で住宅ローンを組むなら、一般的な年収の方と比較してもより慎重に返済計画を立てましょう。

まとめ

年収300万円で住宅ローンを契約した時にいくらまで借りられるかは、年収倍率が6倍~7倍、返済負担率が30%を目安として計算可能です。しかし、いくらまで借りられるのではなく、ご自身にとって無理なく返済できる金額を考えることが重要になります。

また融資条件をよくするために、ペアローン・収入合算など、世帯年収を上昇させる方法を利用することも選択肢のひとつです。審査に通過することも重要ではありますが、返済を開始したあとのことも考えながら、返済計画を立てるようにしましょう。

物件を探す

執筆者

民辻伸也

宅地建物取引士、2級ファイナンシャル・プランニング技能士

大学を卒業し、投資用不動産会社に4年勤務後、選択肢を広げて一人ひとりに合わせた資産形成をおこなうため、転職。プロバイダー企業と取引し、お客様が安心感を持って投資できる環境づくりに注力。不動産の仕入れや銀行対応もおこなっている。プライベートでも、自ら始めた不動産投資でマンション管理組合の理事長に立候補。お客様を徹底的にサポートできるよう、すべての経験をコンサルティングに活かしている。

株式会社クレア・ライフ・パートナーズ