リフォームでも住宅ローン控除は適用できる?対象となる工事や控除額を解説!

記事の目次

リフォームでも住宅ローン控除は適用できる?

リフォームでも住宅ローン控除の適用は可能です。しかし、適用を受けるためには条件を満たさなければなりません。まずはその条件を見ていきましょう。

リフォームで住宅ローン控除を受けるための条件

リフォームで住宅ローン控除を受けるためには、下記の条件を満たす必要があります。

- 自分が所有し、居住する家であること

- 改修工事完了後、6カ月以内に入居すること

- 改修工事後の床面積が50平方メートル以上であること

- 控除を受ける年の合計所得金額が2,000万円以下であること

まず、これらの条件を満たしているか確認しましょう。なお、併用住宅(居住用の空間と業務用の空間が合わさった住宅)の場合、床面積の1/2以上が居住用でなければなりません。

リフォームで住宅ローン控除の対象となる工事

一口にリフォームといっても、さまざまな工事があります。住宅ローン控除を受けるためには、次の6つのどれかに該当するリフォーム工事でなければなりません。

- 第1号工事:増築、改築、建築基準法に規定された大規模な修繕または模様替え

- 第2号工事:マンションの区分所有する部分で、床または階段・間仕切り壁・主要構造部である壁のいずれかの過半についておこなう修繕または模様替え

- 第3号工事:居室・キッチン・浴室・トイレ・その他の部屋のいずれかの床または壁の全部についての修繕または模様替え

- 第4号工事:一定の耐震基準に適合させるための修繕または模様替え

- 第5号工事:バリアフリー改修工事(通路または出入り口の拡幅、手すりの取り付けなど8種類)

- 第6号工事:省エネ改修工事(改修した部分の省エネ性能が2016年基準以上となる工事)

なお、リフォーム工事の費用から補助金などを引いたあとの金額が、100万超である必要があります。また、建築士や指定確認検査機関などにより、証明された工事でなければなりません。後述しますが、住宅ローン控除の適用を受ける際に、証明書が必要となります。

リフォームで住宅ローン控除を受ける際の控除額

リフォームで住宅ローン控除を受ける場合、控除額はどれくらいになるのでしょうか。具体的には下表のとおりです。

| 控除対象借入限度額 | 控除率 | 控除期間 |

|---|---|---|

| 2,000万円 | 0.7% | 10年間 |

つまり、10年間で受けられる控除額は最大で140万円となります。また、所得税から控除しきれなかった分は、住民税から控除されます。なお、その際の上限額は、前年課税所得×5%で、最大9万7,500円です。

住宅ローンを利用していなくても適用できるリフォーム促進税制

冒頭でもお伝えしたように、リフォームした際に受けられる所得控除には2種類あります。その一つが「リフォーム促進税制」です。これはリフォームローンを利用しても、していなくても適用可能です。具体的にどういったものなのか、住宅ローン控除と比較しながら見ていきましょう。

リフォーム促進税制と住宅ローン控除の違い

リフォームローンの利用有無に関わらず適用できるリフォーム促進税制ですが、控除期間や控除額は住宅ローン控除と異なります。以下で2つを比較してみましょう。

| リフォーム促進税制 | 住宅ローン控除 | |

|---|---|---|

| 控除期間 | 1年 | 10年 |

| 最大控除額 | 105万円 | 140万円 |

| 控除額 | AとBの合計額 A:性能工事費用の控除率10%限度額まで×10% B:性能向上工事費用の控除率10%限度額超過分+(その他の増改築等工事費用-補助金)×5% |

年末ローン残高-補助金×0.7% |

大きな違いは控除期間です。住宅ローン控除は10年間受けられるのに対して、リフォーム促進税制は工事を完了した日が属する1年となっています。また、リフォーム促進税制の最大控除額は、耐震、バリアフリー、省エネ、同居対応リフォーム、太陽光発電設備設置工事をおこなった場合です。工事の内容によって、要件や最大控除額は異なります。さらに、性能工事費用は実際にかかった工事費用ではなく、工事の内容ごとに定められた「標準的な工事費用相当額」で計算される点に注意しましょう。

リフォーム促進税制を受けるための要件や控除額

工事の内容によって、リフォーム促進税制を受けるための要件や最大控除額が異なります。工事ごとに最大控除額と控除率10%の控除対象限度額をまとめてみました。

| リフォーム工事の種類 | 最大控除額 | 控除率10%の 控除対象限度額 |

|

|---|---|---|---|

| 耐震リフォーム | 62.5万円 | 250万円 | |

| バリアフリーリフォーム | 60万円 | 200万円 | |

| 省エネリフォーム | 窓、床、天井、壁などの断熱工事 または高効率空調機設置工事などの設置工事 |

62.5万円 | 250万円 |

| 上記の省エネリフォームとあわせて太陽光発電設備設置工事をおこなう場合 | 67.5万円 | 350万円 | |

| 同居対応リフォーム | 62.5万円 | 250万円 | |

| 長期優良住宅化リフォーム | 耐震または省エネ+耐久性向上の場合 | 62.5万円 | 250万円 |

| 上記の工事と併せて太陽光発電設備設置工事をおこなう場合 | 67.5万円 | 350万円 | |

| 耐震+省エネ+耐久性向上の場合 | 75万円 | 500万円 | |

| 上記の工事とあわせて太陽光発電設備設置工事をおこなう場合 | 80万円 | 600万円 | |

例えば、耐震リフォームの標準的な工事費用相当額が300万円で、補助金を特に受けていない場合、先ほど説明した計算式に当てはめると、次のように計算できます。

A:性能工事費用の控除率10%限度額まで×10%

250万円×10%=25万円

B:性能向上工事費用の控除率10%限度額超過分+(その他の増改築等工事費用-補助金)×5%

(300万円-250万円)×5%=2.5万円

25万円+2.5万円=27.5万円

この場合、控除額は27.5万円となります。しかし、リフォーム工事の種類によって条件が異なります。それぞれ詳しくみていきましょう。

耐震リフォーム

1981年に建築基準法が改正され、震度6〜7程度の地震でも倒壊しないような耐震性を求められるようになりました。また、阪神淡路大震災で木造住宅が大きく被害を受けたことから、2000年にも改正され、新しい耐震基準に加え、地盤調査の規定などの充実が図られました。この耐震基準を満たすためにリフォームする場合、リフォーム促進減税が受けられます。なお、リフォームする住宅が、1981年5月31日以前に建築されたものでければなりません。

バリアフリーリフォーム

高齢者や障がい者が安全に暮らしていくためのリフォーム工事が対象となります。なお、バリアフリー改修の標準的な工事費用相当額から補助金を引いた額が50万円超である必要があります。また、次に挙げるいずれかの方が所有し、居住する住宅でなければなりません。

- 1.50歳以上の方

- 2.要介護または要支援の認定を受けている方

- 3.障がい者の方

- 4.65歳以上の親族または2もしくは3に該当する親族のいずれかと同居している方

どういった工事が対象となるか、詳細はこちらでご確認ください。

省エネリフォーム

住宅の省エネ性能を上げるためにリフォームした場合も、リフォーム促進税制を受けられます。適用を受けるための工事の種類は4つあります。

- 1.窓の断熱工事

- 2.床または天井、壁の断熱工事

- 3.太陽光発電設備設置工事

- 4.高効率空調機または高効率給湯器、太陽熱利用システム設置工事

省エネリフォームで控除を受ける場合、窓の断熱工事は必須である点に注意しましょう。また、リフォームしたあとが2016年省エネ基準を満たさなければなりません。

同居対応リフォーム

同居対応リフォームとは、親、子、孫の世代間で住みやすい環境を整備するためのリフォームのことです。次の4つが適用条件の工事内容となります。

- 1.キッチンの増設

- 2.浴室の増設

- 3.トイレの増設

- 4.玄関の増設

上記の4つのいずれかに該当すれば、リフォーム促進税制を適用できます。ただし、リフォーム後、キッチン、浴室、トイレ、玄関のうち、2つ以上がそれぞれ複数なければなりません。例えば、キッチンだけ2つあり、他は1つずつの場合、適用できないことになります。また、対象となるのは増設した場合であり、改修した場合は対象外となる点に気をつけましょう。

長期優良住宅化リフォーム

住宅の耐久性を向上させるリフォームをおこない、長期優良住宅認定を取得した場合に受けられるものです。工事の内容としては、次の11種類あります。

- 1.小屋裏の換気性を高める工事

- 2.小屋裏の状態を確認するための点検口を天井などに取り付ける工事

- 3.外壁を通気構造などにする工事

- 4.浴室または脱衣室の防水性を高める工事

- 5.土台の防腐または防蟻(ぼうぎ)のためにおこなう工事

- 6.外壁の軸組などに防腐処理または防蟻処理をする工事

- 7.床下の防湿性を高める工事

- 8.床下の状態を確認するための点検口を床に取り付ける工事

- 9.雨どいを軒または外壁に取り付ける工事

- 10.地盤の防蟻のためにおこなう工事

- 11.給水管、給湯管または排水管の維持管理または更新の容易性を高める工事

また、住宅の造りが木造、鉄骨、鉄筋コンクリートなのかによって、対象となる工事が異なります。詳細はこちらで確認しましょう。さらに、最大控除額は工事の内容によって大きく異なるため、注意しましょう。

リフォームで住宅ローン控除の適用を受けるための確定申告の流れ

リフォームで住宅ローン控除の適用を受けるためには、確定申告をしなければなりません。本章では、確定申告の流れについて解説します。

必要書類を準備する

まずは、必要書類を準備しましょう。リフォームで住宅ローン控除を受けるためには、建築士や指定確認検査機関などが発行する「増改築等工事証明書」が必要となります。書類に記入する際に必要となるものも多いため、早めに準備しておきましょう。各書類については、後述します。

必要書類に記入する

「確定申告書」や「(特定増改築等)住宅借入金等特別控除額の計算書」に必要事項を記入します。控除額を計算するためのものであるため、間違いがないよう正確に記入しましょう。不明点がある場合には、税務署に問い合わせましょう。

必要書類を提出する

確定申告の時期は、リフォームローンを借り入れて工事をした翌年の2月16日〜3月15日までとなります。税務署に持参する、もしくは郵送して提出します。もしマイナンバーカードをお持ちであり、ネット環境が整っていれば、電子申告であるe-Taxも可能です。項目に入力するだけで自動的に計算してくれるため、負担は軽いでしょう。ただし、どの工事に該当するかわからないなど、不明点がある場合には、税務署に問い合わせて間違いがないようにしましょう。

還付金を受け取る

リフォームで住宅ローン控除の適用を受けた場合、控除額に応じて還付金が受け取れます。書面で提出した場合は1カ月〜1カ月半程度、e-Taxの場合は3週間程度で還付されます。

なお、会社員の方の場合、確定申告をするのは初年度のみです。2年目以降は、年末調整で住宅ローン控除の適用が可能となります。

リフォームで住宅ローン控除の適用を受ける際の確定申告に必要な書類

リフォームで住宅ローン控除の適用を受ける際の確定申告に必要な書類をまとめました。

| 書類 | 入手先 |

|---|---|

| 確定申告書 | 国税庁ホームページ 税務署 |

| (特定増改築等)住宅借入金 特別控除額の計算明細書 |

|

| リフォーム工事完了後の 家屋の登記事項証明書 |

法務局 |

| 補助金の金額がわかる書類 | 地方自治体 |

| リフォームローンの 年末残高証明書 |

金融機関 |

| 源泉徴収票 | 勤務先 |

| 増改築等工事証明書 | 建築士や指定確認検査機関など |

| 工事請負契約書の写し | リフォーム会社 |

それぞれ詳しく見ていきましょう。

確定申告書

確定申告書とは、1年間の収入から控除などを引いた所得税額を計算し、所得税を申告・納税するための書類です。国税庁のホームページからダウンロードできるほか、最寄りの税務署でも受け取ることができます。第一表〜第四表まであり、リフォームで住宅ローン控除の適用を受ける際には、第一表と第二表が必要となります。

(特定増改築等)住宅借入金特別控除額の計算明細書

リフォームで住宅ローン控除をいくら受けられるのかを計算するための書類です。リフォームにかかった費用や補助金の金額、リフォームローンの年末時点での残高などを記入します。控除額を計算するための大元となるため、正確に記入しましょう。

リフォーム工事完了後の家屋の登記事項証明書

リフォーム工事のあと、増築や減築などで住宅の面積が変わった場合などには、登記事項に変更があるため、登記の変更手続きが必要です。リフォームで住宅ローン控除を受けるためには、床面積が50平方メートル以上でなければなりません。そのことを証明するために必要な書類です。なお、「(特定増改築等)住宅借入金等特別控除額の計算明細書」に不動産番号を記載した場合は、登記事項証明書は不要です。

補助金の金額がわかる書類

国や地方自治体から補助金を受けた場合は、その分リフォーム費用から差し引いて控除額を計算します。もし補助金を受けた場合は、「補助金決定通知書」などの書類をなくさないようにしましょう。

リフォームローンの年末残高証明書

控除額は年末時点でのリフォームローン残高に0.7%をかけたものとなります。控除額を計算するために、なくてはならない書類です。リフォームローンを借り入れている金融機関から送られてきます。もし紛失してしまった場合は、再発行を依頼しましょう。

源泉徴収票

2019年から納税者の利便性向上が図られ、確定申告の際に、源泉徴収票を添付する必要がなくなりました。しかし、確定申告書に所得や生命保険料控除などを記入する際に必要となります。税務署で確定申告書を作成する際にも必要となるため、忘れずに持っていくようにしましょう。

増改築等工事証明書

工事内容を証明するために必要な書類です。下記のいずれかが発行したものでなければなりません。

- 一級建築士、二級建築士または木造建築士

- 指定確認検査機関

- 登録住宅性能評価機関

- 住宅瑕疵担保責任保険法人

なお、第1号工事に限り、建築確認をともなうリフォームの場合は、申告の際に「確認済証」の写しまたは「検査済証」の写しを提出すれば、「増改築等工事証明書」は不要です。

工事請負契約書の写し

リフォーム工事にかかった費用や費用から補助金を引いた金額が100万超であるかを証明するために必要な書類です。リフォーム工事の契約をする際、リフォーム会社から発行されています。工事請負契約書でなくても、領収書や工事費用内訳書などでも可能です。

リフォームで住宅ローン控除を受ける際の注意点

リフォームで住宅ローン控除を受ける際、いくつか気をつけなければならない点があります。それぞれ詳しく見ていきましょう。

併用できないものがある

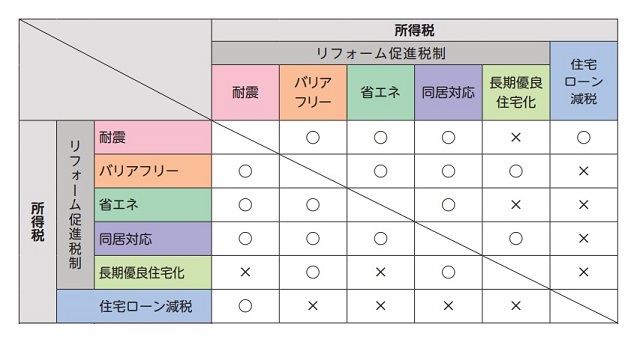

リフォームした場合に受けられる所得税の控除として、「住宅ローン控除」と「リフォーム促進税制」の2種類があると説明しました。リフォーム促進税制は、ローンの利用の有無に関わらず適用できますが、工事の内容によって、住宅ローン控除と併用できません。詳しくは下表のとおりです。

つまり、住宅ローン控除と併用できるリフォーム促進税制の工事は「耐震リフォーム」のみとなります。他のリフォーム工事は併用できないため、注意しましょう。

適用条件を確認する

住宅ローン控除やリフォーム促進税制の適用を受ける際には、適用条件をよく確認しましょう。リフォーム工事にもさまざまな種類があります。特にリフォーム促進税制は、工事内容によって条件が異なるため、確認することが大切です。適用されるかわからない場合には、リフォーム会社や税務署に問い合わせましょう。

まとめ

リフォームで住宅ローン控除の適用を受けるためには、一定の要件を満たさなければなりません。また、リフォームで所得控除できる制度として、住宅ローン控除だけでなく、リフォーム促進税制という制度もあります。控除できる期間や控除額が違うため、どちらの適用を受けるか、よく検討しましょう。さらに、リフォームで住宅ローン控除を受けるためには、リフォーム工事をした翌年に確定申告をしなければなりません。必要書類がいろいろあるため、早めに準備をしておきましょう。

物件を探す

執筆者

民辻伸也

宅地建物取引士、2級ファイナンシャル・プランニング技能士

大学を卒業し、投資用不動産会社に4年勤務後、選択肢を広げて一人ひとりに合わせた資産形成をおこなうため、転職。プロバイダー企業と取引し、お客様が安心感を持って投資できる環境づくりに注力。不動産の仕入れや銀行対応もおこなっている。プライベートでも、自ら始めた不動産投資でマンション管理組合の理事長に立候補。お客様を徹底的にサポートできるよう、すべての経験をコンサルティングに活かしている。

株式会社クレア・ライフ・パートナーズ