アパート経営が「儲からない」と言われる理由は?黒字化までのシミュレーションや収益を上げる方法を解説

本記事では、「儲からない」と言われる理由を解説し、黒字化するまでのシミュレーションをおこないます。また、アパート経営で収益を上げるための方法も解説します。アパート経営はある程度のリスクをともなうものですが、事前に対策が可能です。ポイントを押さえて、アパート経営で収益を上げましょう。

記事の目次

アパート経営が儲からないと言われる理由

なぜ、アパート経営が「儲からない」と言われるのでしょうか。その理由は、大きく4つあります。それぞれ詳しく見ていきましょう。

投資金額を回収するまでに時間がかかるから

アパート経営が「儲からない」と言われる理由の一つとして、投資金額を回収するまでに時間がかかることが挙げられます。一般的に、投資金額を回収するまで、10年が目安とされています。なぜ、10年という長い期間になるのでしょうか。具体的な理由は、次のとおりです。

- 初期費用が高額である

- さまざまなリスクがある

- 維持費用がかかる

アパート経営を始める際には、アパートの建設費や各種税金、不動産会社への仲介手数料など、多額の初期費用がかかります。自己資金ですべてをまかなうことは難しいため、アパートローンを借り入れることが一般的です。また、空室リスクや自然災害リスクなど、さまざまなリスクも。空室リスクとは、入居者が集まらなかったり、退去したりするリスクのことです。当然ですが、空室期間は家賃収入が途絶えてしまいます。自然災害リスクとは、地震や台風などの自然災害によって、アパートが被害を受けるリスクのこと。場合によっては、アパートが全壊してしまう可能性もあります。さらに、アパート経営には維持費用がかかります。例えば、修繕をおこなうための修繕費や損害保険料、アパートローンの返済費用など。これらのことから、投資金額を回収するまでに長期間かかるため、「儲からない」と言われています。

入居率の維持が難しいから

入居率の維持が難しいことも、アパート経営が「儲からない」と言われる理由の一つです。入居率が低ければ、家賃収入は減少し、収益に大きな影響を与えます。入居率を維持しにくい理由として、次のことが挙げられます。

- 築年数が経つとアパートの資産価値が減っていく

- 少子高齢化が進んでいる

- 入居者のニーズが多様化している

新築の時は、入居希望者も集まりやすいです。しかし、築年数が経つに連れて、空室が目立つようになります。また、少子高齢化が進み、都市部に人口が集中していることから、年々空き家が増加しています。総務省の「令和5年住宅・土地統計調査 住宅数概数集計(速報集計)結果」によると、総住宅数に占める空き家の割合は13.8%。その空き家のうち、賃貸用の空き家が占める割合は49.3%と、空き家の約半分が賃貸用住宅であることがわかっています。人口が減り、空き家が増加しているなかで、安定した入居率を維持することは難しいでしょう。

また、入居者のニーズが多様化していることも入居率の維持を困難にしています。不動産情報サイト アットホームの『不動産のプロが選ぶ!「2023年下半期 問合せが多かった条件・設備~賃貸編~」ランキング』によると、問い合わせが多かった設備として、駐車場やインターネット環境、洗面所などが挙げられています。駐車場に関しては、「電気自動車のため駐車場に充電器もしくはコンセントが欲しい」という要望も。すべてのニーズを満たすのは難しいことから、ターゲットとなる入居者を明確にし、ニーズに合ったアパートを提供する必要があります。

多額の借り入れが負担になるから

多額の借り入れが必要になることも、「儲からない」と言われる理由の一つです。先述したように、アパート経営を始める際には、多額の費用がかかるため、アパートローンを借り入れることが一般的です。借入金額が多いほど、毎月の返済負担は大きくなります。また、空室や家賃滞納などで家賃収入が減少した場合でも、アパートローンを返済しなければなりません。さらに、借り入れが多いと、アパート経営の自由度も制限されます。修繕など、本来しなければならない施策もあと回しになってしまう可能性も。アパート経営は、多額の借り入れが負担になることから、家賃収入に占めるアパートローンの返済額の割合が大きくなり、「儲からない」と言われています。

収益を上げるために幅広い視点を持たなければならないから

アパート経営が「儲からない」と言われる理由として、収益を上げるために、幅広い視点を持たなければならない点が挙げられます。アパート経営には、空室リスクをはじめ、家賃滞納リスクや、自然災害リスク、金利上昇リスクなど、さまざまなリスクが存在します。これらのリスクを理解し、対策を講じなければ、収益に悪影響が及ぶでしょう。最悪の場合、経営破綻につながる可能性もあります。

また、リスクだけでなく、資金計画や管理業務など、さまざまな実務もおこなわなければなりません。不動産投資は不労所得といわれることもありますが、実際には考えなければならないことが多々あります。片手間でもできると考えていると、収益を上げるどころか損失を負ってしまう可能性も。アパート経営で収益を上げるためには、幅広い視点から思考しなければならないため、「儲からない」と言われています。

アパート経営で黒字化するまで何年かかる?

アパート経営で収益を上げるためには、長期的な視点で考えなければなりません。本章では、アパート経営で黒字になるまでの目安を解説し、黒字になるまでのシミュレーションをおこないます。

アパート経営で黒字化するまでの目安

アパート経営で黒字化するまでに、一般的に10年程度かかるとされています。黒字化するまでの年数は、アパートの建築費用や購入費用、空室率などによっても変わります。例えばアパートを相続した場合、購入費用がかからないため、黒字化するまでの期間は短くなるでしょう。反対に、土地から購入した場合は、購入費用が高額になるため、黒字化するまでの期間は長くなります。特に、高額の借り入れをした場合には、最初の数年は赤字になることも。アパート経営は、長期的な視点で収支計画を立てましょう。

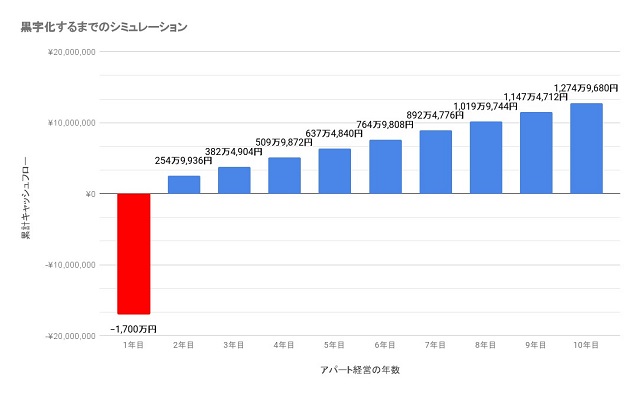

黒字化するまでのシミュレーション

アパート経営で黒字化するまでの期間は、アパートの規模、家賃、空室率、修繕費など、さまざまな条件によって大きく変化します。しかし、事前にシミュレーションをすることで、目安を把握できます。次の場合のシミュレーションをしてみましょう。なお、ここでの黒字化とは、累計の収益が頭金を上回ることを指します。

<条件>

| 戸数 | 10戸 |

|---|---|

| 物件価格 | 7,000万円 |

| 初期費用(頭金を除く) | 500万円 |

| 頭金 | 1,200万円 |

| 年間家賃収入 | 600万円 |

| 借入金額 | 5,800万円 |

| 金利 | 2% |

| 借入期間 | 25年 |

| 諸経費率 | 20% |

| 空室率 | 15% |

まずは年間の収益を計算してみましょう。

年間の家賃収入

650万円 × 85% = 552万5,000円

年間の必要経費

諸経費 650万円 × 20%= 130万円

アパートローン返済額 295万32円

130万円 + 295万32円 = 425万32円

年間の収益

552万5,000円 - 425万32円 = 127万4,968円

シミュレーション結果は下図のとおりです。

アパート経営1〜2年目

アパート経営1〜2年目は、頭金や初期費用の支払いがあるため、赤字になることが一般的です。今回のシミュレーションの場合、初期費用500万円、頭金1,200万円、合わせて1,700万円を支払っています。

アパート経営3〜4年目

4年目終了時点での累計キャッシュフローは、509万9,872円、回収率は約42%です。3〜4年目は経営当初のような高額な支払いがなくなるため、収益が残しやすくなります。

アパート経営5〜8年目

8年目終了時点での累計キャッシュフローは1,019万9,744円、回収率は約84%です。5年目以降は、修繕費がかかりやすくなる時期です。例えば、給排水管の高圧洗浄や階段や廊下の鉄部塗装などが挙げられます。修繕費によっては、キャッシュフローが悪化する可能性があるでしょう。

アパート経営9〜10年目

10年目終了時点での累計キャッシュフローは1,274万9,680円で、回収率100%となりました。今回のシミュレーションの場合、10年目の終了時点で累計キャッシュフローが頭金を上回りました。しかし、築年数が10年経つと、大規模な修繕が必要になる可能性があります。例えば、給湯器やエアコンの交換、屋根の塗装や補修、外装の塗装などです。築年数が経つと、外観の劣化などによって、周辺の新築物件と比べた場合に競争力が低下。放置していると、家賃収入の減少につながります。自己資金を回収することも大切ですが、収益を上げ続けるために、住みやすいアパートを維持しましょう。

アパート経営で失敗する人に共通する特徴

アパート経営で失敗する人には、共通する特徴があります。それぞれ詳しく見ていきましょう。

事前調査や情報収集が足りていない

アパート経営で失敗する人には、事前調査や情報収集が足りていないという共通点があります。これまで見てきたように、アパート経営は初期費用が高額で、長期的な視点で取り組む必要があります。そのため、十分な調査や情報収集をおこなわずに始めると、思わぬところで損失を負ってしまうでしょう。具体的に、次のような問題が発生する可能性があります。

- 賃貸需要を見誤り、空室が増える

- 修繕費を積み立てておらず、損失が発生する

アパート経営で収益を上げるためには、立地が重要です。いい立地であれば、家賃も高く設定しやすく、空室率も低くなります。反対に、立地が悪ければ、新築でもなかなか入居者が集まらない可能性も。そのため、賃貸需要があるかどうかを見極めることは大切です。賃貸需要を見極めるためには、事前調査が欠かせません。周辺の環境や交通量など、現地に行かなければわからないこともあるでしょう。事前調査を怠ると、賃貸需要を見誤り、空室が増えて収益が悪化する可能性があります。

また、先述したように5年目以降は修繕費がかかりやすくなります。戸数が多いほど、まとまった金額がかかるため、収益を積み立てていなければ、損失が発生するかもしれません。国土交通省から「民間賃貸住宅の計画修繕ガイドブック」が発行されているため、参考にしながら、修繕計画や資金計画を立てましょう。

自己資金が少ない

自己資金が少ない人も、アパート経営で失敗する人に共通する特徴です。自己資金が少ないと、アパートローンの借入金額が増えるため、家賃収入に対する返済比率が高くなります。例えば、次の条件の場合、家賃収入がいくら必要なのかを見ていきましょう。

<条件>

借入金額:4,000万円

金利:2%

返済期間:20年

返済方式:元利均等方式

この場合、毎月の返済額は20万2,353円となり、最低でも家賃収入が21万円必要です。収益に余裕がない場合、空室が発生した時や修繕が必要になった時など、対応が難しくなります。

目的が明確になっていない

目的が明確になっていない人も、アパート経営で失敗してしまうでしょう。目的が明確でないまま始めると、途中でモチベーションが低下したり、方針転換を余儀なくされたりして、失敗につながる可能性があります。

アパート経営では、「家賃収入を得たい」、「相続税対策がしたい」などの目的が考えられます。例えば、相続税対策でアパート経営を始める場合、相続人にとって、価値のあるアパートにしなければなりません。空室が多く、資産価値が下がっていくようなアパートでは、相続人の負担になるでしょう。

収支管理ができていない

収支管理ができていない人も、アパート経営で失敗する人の特徴です。収支管理ができていない場合、資金繰りが悪化し、最悪の場合破綻する可能性があります。例えば、アパート経営では固定資産税や管理費、損害保険料など、必ず支払わなければならないものがあります。それだけでなく、修繕費など突発的に支払いが発生するものも。収支を正確に把握していなければ、手元の資金がいくらあるのか、どのタイミングでいくらお金が必要なのかわからず、資金繰りが悪化します。また、収支を把握していないと、正確な経営状況がわからず、誤った経営判断をしてしまうかもしれません。税理士など専門家の力を借りながら、正確に収支管理をするようにしましょう。

アパート経営で収益を上げるための方法

アパート経営で収益を上げるためには、「家賃収入を増やす」、「コストを減らす」の2点が重要です。本章では、具体的な方法を解説します。

複数のハウスメーカーや建築プランを比較検討する

アパートを建てることから始める場合、複数のハウスメーカーや建築プランを比較検討することが重要です。ハウスメーカーによって、得意とする構造や工法が異なります。複数のハウスメーカーを比較することで、自身のニーズに合った最適なアパートを建てられるでしょう。また、比較検討することで、より低価格で質の高いアパートを建てられる可能性が高まります。ハウスメーカーが多く、何を基準に選べばいいかわからない場合は、次の2段階で検討するといいでしょう。まずは、施工の質が高いハウスメーカーを選びます。アパートの質が高ければ、金融機関からアパートローンを借り入れる際も有利になります。ハウスメーカーを絞り込んだら、建築費を比較しましょう。この手順を踏めば、収益を上げやすいアパートが建てられるでしょう。

自己資金を増やす

アパート経営で収益を上げるためには、自己資金を増やすことも重要です。自己資金が多いほど、アパートローンの借入金額が抑えられます。一般的に物件価格の10〜20%程度が目安。家賃収入に対するアパートローンの返済額の割合が少なくなれば、キャッシュフローが改善されるでしょう。また、手元に資金が残りやすいため、修繕や空室などのリスクにも備えられます。さらに売却する際も、アパートローンの残債が売却価格よりも高くなりにくいため、売却しやすいでしょう。

賃貸需要のある立地を選ぶ

賃貸需要のある立地を選ぶことも、アパート経営で収益を上げるためには重要です。賃貸需要が高い立地であれば、空室リスクが低くなり、安定した収益を期待できます。例えば、都市部であれば家賃相場が高く、空室率も低い傾向があります。人口の流動性が高いことから、空室になっても、すぐに入居者が決まることも。もし、ファミリー層をターゲットにするなら、通勤や通学がしやすい、学校が近いなどの立地がおすすめです。ターゲットに合わせ、賃貸需要の高い立地を選ぶようにしましょう。

戸数を10戸以上にする

アパートを初めて経営する場合、戸数が少ないほうが管理しやすく、経営が安定すると思われるかもしれません。しかし、アパート経営で収益を上げるためには、戸数を10戸以上にすることをおすすめします。10戸以上とすると、事業的規模とみなされることから、青色申告の特別控除で最大65万円が控除されます。控除を受けると所得が下がるため、納税額が抑えられます。また、家族や親族を従業員として雇う場合、「青色事業専従者給与」として、給与を経費として計上できます。ただし、青色申告をする際には、税務署に「開業届」と「青色申告承認申請書」を提出しなければなりません。忘れずに提出するようにしましょう。

付加価値を付けて入居者に選ばれるアパートにする

アパート経営で収益を上げるために、付加価値を付けて入居者に選ばれるアパートにしましょう。先述したように、空き家の半分近くは賃貸用の住宅です。入居者から選ばれるアパートであれば、入居率を維持しやすくなり、空室リスクを低減できます。また、付加価値の高いアパートであれば、周辺の物件よりも高い家賃設定が可能になるでしょう。具体的な付加価値の付け方として、次のようなものがあります。

- セキュリティ設備を充実させる

- 宅配ボックスを設置する

防犯カメラやオートロックなどのセキュリティ設備が充実している物件は、女性や高齢者から人気があります。また、最近は宅配ボックスの設置を希望する声も。宅配ボックスがあれば、荷物が盗難される心配もなく、配達時間を気にする必要もないことから、注目を集めています。ターゲットとする入居者に合わせて、付加価値を付けるといいでしょう。

不動産投資に関する知識を身に付ける

不動産投資に関する知識を身に付けることも、アパート経営で収益を上げるためには重要です。例えば、投資物件選びでは、立地や設備、周辺環境、利回りなどの分析が欠かせません。また、さまざまなリスクを把握し、対策を講じる必要があります。さらに、健全なアパート経営のためには、アパートローンの返済費用や税金などの費用を把握し、適切な資金計画を立てることも大切です。このように、アパート経営で収益を上げるためには、幅広い知識が必要になります。しかし、すべてを自分で補うのは難しいでしょう。不動産会社や税理士など、それぞれの分野で信頼できるパートナーを見つけることも大切です。

適切な資金計画を立てる

前項でも説明したように、アパート経営で収益を上げるためには、適切な資金計画を立てることが重要です。アパート経営では初期費用が大きく、長期的な視点で取り組む必要があるため、資金計画が不十分だと、途中で資金繰りに困るかもしれません。適切な資金計画を立て、予備資金を用意していれば、空室が発生したり、修繕が必要になったりした場合でも、すぐに対応できるでしょう。

適切な管理方式を選ぶ

適切な管理方式を選ぶことも、アパート経営で収益を上げるために重要です。アパートの経営には、入居者募集をはじめ、契約手続きや家賃集金、クレーム対応など、さまざまな業務があります。これらの業務を自分でおこなうこともできますが、ノウハウがなければ難しいでしょう。また、時間や労力もかかります。管理方式には、「管理業務委託」と「サブリース」の2種類があります。

-

管理委託

不動産管理会社に管理を委託する。 -

サブリース

不動産管理会社が投資家からアパートを借り上げ、各入居者に部屋を貸し出す。

管理委託では、どこまで業務を委託するか、投資家が業務の範囲を選択できます。また、不動産管理会社によっては、資金計画のアドバイスをしてくれることも。一方、サブリースでは投資家に代わって、不動産管理会社がすべての管理業務を担います。サブリースは家賃が保証されていることが多く、空室状況に関係なく、契約時に決められた家賃から手数料分が引かれます。業務の手間がかからない点はメリットですが、2年ごとに保証家賃の見直しがおこなわれ、家賃は減っていきます。それぞれのメリット・デメリットを理解したうえで、適切な管理方式を選びましょう。

法人化を検討する

法人化を検討することも、アパート経営で収益を上げる方法の一つ。法人化をすると、経費計上できる範囲が広くなるため、所得が減り、結果として納税額も抑えられます。また、法人のほうが所得税の税率が低く設定されています。課税所得が900万円を超えたタイミングが法人化の目安。もし将来的に不動産投資の規模を大きくする予定があれば、初めから法人化することがおすすめ。不動産事業の実績や金融機関からの融資実績があれば、規模を拡大する際に、いい条件で融資を受けられる可能性があります。

まとめ

今回の記事では、アパート経営が「儲からない」と言われる理由を解説しました。アパート経営は初期費用が高額で、投資金額を回収するまでに時間がかかります。また、不動産管理会社に管理を委託することもできますが、最終的に判断を下すのは投資家自身です。しかし、リスクがあらかじめわかっているため、失敗を避けることが可能です。アパート経営で収益を上げるためには、幅広い知識が必要となりますが、すべてを自身で補う必要はありません。不動産管理会社や税理士など、信頼できるパートナーを見つけましょう。

執筆者

民辻伸也

宅地建物取引士、2級ファイナンシャル・プランニング技能士

大学を卒業し、投資用不動産会社に4年勤務後、選択肢を広げて一人ひとりに合わせた資産形成をおこなうため、転職。プロバイダー企業と取引し、お客様が安心感を持って投資できる環境づくりに注力。不動産の仕入れや銀行対応もおこなっている。プライベートでも、自ら始めた不動産投資でマンション管理組合の理事長に立候補。お客様を徹底的にサポートできるよう、すべての経験をコンサルティングに活かしている。

株式会社クレア・ライフ・パートナーズ