住宅ローンと短期プライムレートの関係は?変動の要因や過去の推移を徹底調査

本記事では、短期プライムレートとは何か、これまでの推移はどのようになっているか、何に影響を受けて変動するかを解説します。変動金利を選択肢に入れている方や、金利の動向を予測して賢く住宅ローンを組みたいと考えている方に役立つ情報ですので、ぜひ参考にしてください。

記事の目次

短期プライムレートとは?

短期プライムレートの「プライムレート」とは、金融機関が信用力の高い優良企業に対して、貸し付ける時の優遇貸出金利です。なかでも、短期プライムレートは1年未満の短期間に適用する金利を指します。この金利は、主に大手銀行が各自で設定。設定基準は各金融機関の資金調達コストや市場金利の動向、経済状況などによって異なります。

短期プライムレートは、企業の資金調達コストに直接影響を与えるため、企業経営で重要な指標。また、短期プライムレートは優良企業に対してだけでなく、住宅ローンの変動金利にも大きな影響を与えます。住宅ローンの変動金利は、4月と10月に金利が見直されますが、短期プライムレートの変化に応じて決まります。

短期プライムレートと長期プライムレートの違い

優遇貸出金利を表す言葉には、短期プライムレートに加えて、長期プライムレートがあります。短期プライムレートと長期プライムレートでは、適用金利の期間が違いの一つです。その他、短期プライムレートと長期プライムレートの違いをまとめると、以下になります。

| 短期 | 長期 | |

|---|---|---|

| 適用期間 | 1年未満 | 1年以上 |

| 変動頻度 | あまり変動しない | 頻繁に変動する |

| 参考にする金利 | 無担保コール翌日物(※) | 5年もの普通社債と市場金利の動向 |

| 決定主体 | 各金融機関 | みずほ銀行 |

| 影響する 住宅ローン金利 |

変動金利 | 固定金利 |

※担保なしにお金を借り、翌日には返済する取引のこと

長期プライムレートは長期間の貸し付けに適用されるため、金融機関が長期間のリスクを考慮し、金利を短期プライムレートよりも高めに設定することが多いです。また、長期プライムレートは市場金利の変動に敏感に反応するため、頻繁に変動する点が特徴。そのため、短期プライムレートの金利変動よりも前に、長期プライムレートの金利が動くといわれます。

通常、長期プライムレートのほうが金利が高くなり、短期プライムレートのほうが金利が低くなります。この状態は「順イールド」と呼ばれます。

また、短期プライムレートと長期プライムレートの金利が逆転する場合もあり、この状態は「逆イールド」と呼ばれ、景気が悪い時の指標となります。

住宅ローンと短期プライムレートの関係は?

では、住宅ローンと短期プライムレートには、どのような関係があるのでしょうか。結論からいうと、住宅ローンの変動金利は、短期プライムレートの変化に深く関係しています。短期プライムレートが上昇すると、住宅ローンの変動金利も上がります。反対に、短期プライムレートが下がると住宅ローンの変動金利も下がります。これは住宅ローンの概要書にも記載されています。具体的には次のような内容です。

- 短期プライムレート連動型で毎月見直します

- 年2回、毎年4月・10月の短期プライムレート連動貸出金利を基準に見直します

短期プライムレートの推移は?

短期プライムレートは、どのように推移しているのでしょうか。まずは、直近の大手銀行3社の短期プライムレートを見てみましょう。

| 主要銀行の短期プライムレート(2024年7月現在) | |

|---|---|

| みずほ銀行 | 1.475%(年) |

| 三井住友銀行 | 1.475%(年) |

| 三菱UFJ銀行 | 1.475%(年) |

金利は各金融機関が自由に決めることになっていますが、実際には3社とも同じ水準になっています。続いて、過去約20年の短期プライムレートの推移を調べます。下表は、短期プライムレートの2005年から現在までの推移を表したものです。

| 短期プライムレート (2005年から現在までの金利推移) | |

|---|---|

| 金利適用年月 | 短期プライムレート年率の最頻値 |

| 2005年1月 | 1.375% |

| 2006年1月 | |

| 2007年1月 | 1.625% |

| 2008年1月 | 1.875% |

| 2009年1月9日(※) | 1.475% |

| 2010年1月 | |

| 2011年1月 | |

| 2012年1月 | |

| 2013年1月 | |

| 2014年1月 | |

| 2015年1月 | |

| 2016年1月 | |

| 2017年1月 | |

| 2018年1月 | |

| 2019年1月 | |

| 2020年1月 | |

| 2021年1月 | |

| 2022年1月 | |

| 2023年1月 | |

| 2024年1月 | |

※ 2009年の1月1日から12日はデータが複数あり特定不能

出典:日本銀行「長・短期プライムレート(主要行)の推移 2001年以降」

日本銀行のホームページでは、これまでの短期プライムレートの推移が掲載されています。これを見ると、短期プライムレートの推移は、2009年を境にずっと変化していないことがわかります。そして、前述したとおり各金融機関の短期プライムレートも年率1.457%で横並びになっており、10年以上変動がありません。

住宅ローン変動金利の推移は?

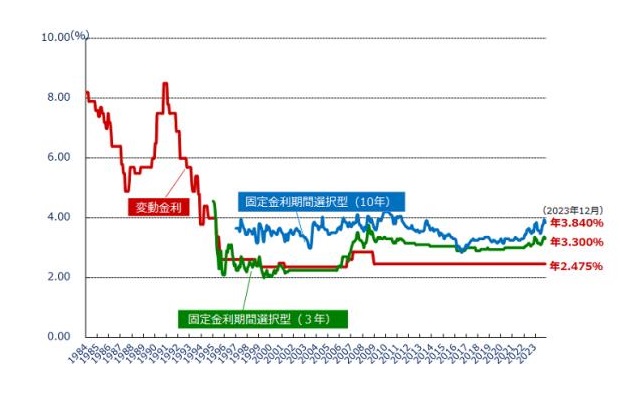

では、住宅ローンの変動金利は、どのように推移しているのでしょうか。以下は1984(昭和59)年から2023(令和5)年12月までの、民間金融機関が設定している金利の推移を表したものです。いくつか線があるなかで、変動金利は赤の線で示されています。

途中、若干の変動はあるものの、2009年以降は、年2.475%で変動がありません。前述の短期プライムレートの推移と一致していることがわかります。

なお、この推移を見て、住宅ローンの変動金利を1%以下の金利で利用できるのはなぜか、疑問に思った方もいるかもしれません。実際に、イオン銀行の全期間優遇金利プランでは、変動金利が0.38%~とされています。(2024年7月現在)

短期プライムレートと、実際の住宅ローンの金利が異なる理由は以下のとおりです。

通常、金融機関では短期プライムレートに特定の金利を上乗せした値を、基準金利として設定しています。現在、短期プライムレートは1.475%。では、上乗せの値を1%として、考えてみましょう。すると、店頭の基準金利は2.475%になりますが、そこから住宅ローンを利用する場合には、優遇金利が適用されます。

仮に、優遇金利が2%で基準金利が2.475%の場合、適用金利は0.475%です。優遇金利は金融機関ごとに設定されているため、金融機関を選ぶ際に観点の一つになるでしょう。

住宅ローン変動金利と短期プライムレートは近年ほとんど変化していない

前述の表や図からわかるように、短期プライムレートの動きと、住宅ローンの変動金利の動きは連動していました。しかし、短期プライムレートと住宅ローンの変動金利の基準値は、2009年以降から変動していない点が読み取れるでしょう。

もし、この先も短期プライムレートに値動きがなかったり、大きな変動がなければ、住宅ローンの変動金利も変わらないことが予想されます。大きな金利の変化がなければ、住宅ローンで変動金利を利用する方にとってはうれしい状況ですね。

短期プライムレートの決まり方は?

以下は、各金利と説明を含めた、金利の決まり方をまとめたものです。

※金融機関同士がコール市場において無担保で資金を借り、翌日に返済する取引のこと

| 金利の決まり方 | ||

|---|---|---|

| 金利・政策 | 概要 | 金利に影響するもの |

| 変動金利 (住宅ローン) |

住宅ローンの金利のうち、変動する金利 年に2回(4月・10月)金利が見直されている |

短期プライムレート |

| 短期プライムレート | 金融機関が優良企業に貸し付ける時の優遇貸出金利のうち、1年未満の短期間に適用する金利 | 無担保コール翌日物などの市場金利 |

| 無担保コール翌日物などの市場金利 | 金融機関が無担保で翌日返済を条件に資金を貸し借りする短期資金市場の取引 | 日本銀行の金融政策 |

| 日本銀行の金融政策 | 日本銀行が日本経済の安定と成長を促進するために実施する政策の総称 2016年からはマイナス金利政策が導入され、2024年3月に解除された |

経済情勢、物価動向、雇用状況、金融市場の動きなどを総合的に加味して決まる |

上記の表でもわかるように短期プライムレートは、日本銀行の金融政策が影響して決まります。そのため、住宅ローンの変動金利の動向は、日本銀行の金融政策に注目することで、予測ができるかもしれません。ただし、住宅ローンは20年~30年の長期間にわたって返済するものになります。完璧には予想できないにしても、目安として検討する材料にはなるでしょう。

住宅ローンと短期プライムレートに関する質問

住宅ローンと短期プライムレートに関するよくある質問を集めました。

住宅ローンの変動金利に関係する短期プライムレートとは?

短期プライムレートとは、金融機関が信用力の高い優良企業に対して短期間(1年未満)の貸し付けに適用する優遇金利。主に大手銀行が設定し、資金調達コストや市場金利、経済状況に応じて異なります。企業の資金調達コストに直接影響し、経営指標としても重要です。なお、住宅ローンの変動金利は4月と10月に見直され、短期プライムレートの変化に応じて決定。短期プライムレートは、住宅ローンの変動金利に影響を与える要因です。

短期プライムレートと長期プライムレートの違いは、次の点です。短期プライムレートは1年未満の期間に適用され、あまり変動せず、各金融機関が設定します。長期プライムレートは1年以上の期間に適用され、市場金利の変動に敏感。長期プライムレートは一般に高い金利が設定され、住宅ローンの固定金利に影響を与えます。

住宅ローンと短期プライムレートの関係は?

住宅ローンの変動金利は、短期プライムレートの変動に大きく依存します。短期プライムレートが上昇すると、住宅ローンの変動金利も上昇。逆に短期プライムレートが下がると、住宅ローンの変動金利も下がります。

2024年7月現在の短期プライムレートの水準は、主要な大手銀行(みずほ銀行、三井住友銀行、三菱UFJ銀行)ですべて1.475%。過去約20年間の短期プライムレートの推移を見ると、2005年の1.375% から2008年にかけて少しずつ上昇し1.875% となり、2009年には1.475%に下がりました。その後、2024年までの15年間、この水準が維持されています。

住宅ローンの変動金利も短期プライムレートに連動して推移しています。1984年から2023年までの住宅ローン変動金利の推移を確認すると、2009年以降は年2.475%。これは、前述の短期プライムレートが1.475%で安定しているのと一致しています。住宅ローンの変動金利は年2回見直されるため、短期プライムレートの変動が、そのまま反映される仕組みです。

短期プライムレートと住宅ローン変動金利の動きは連動しており、両者の基準値は2009年以降ほとんど変わっていません。もし今後も短期プライムレートに大きな変動がなければ、住宅ローンの変動金利も安定したままでしょう。これは、変動金利を利用する方々にとって、金利の予期しない上昇による負担増を避けるうえで有利な状況です。

住宅ローンの変動金利に関係する短期プライムレートの決まり方は?

短期プライムレートが影響を受けるのは、無担保コール翌日物などの市場金利です。そしてこれらの市場金利は、日本銀行の金融政策によって決まります。日本銀行の金融政策は、経済情勢、物価動向、雇用状況、金融市場の動きなどを考慮し、日本経済の安定と成長を促進するために実施されています。2016年からはマイナス金利が導入されましたが、2024年3月に解除されました。

まとめると、短期プライムレートの大元は日本銀行の金融政策にあります。そのため、住宅ローンの変動金利の動向も日本銀行の金融政策に注目すると、予測が可能です。

まとめ

本記事では、短期プライムレートとは何か、これまでの推移はどのようになっているか、何に影響を受けて変動するのかを解説しました。特に、住宅ローンを検討している方には、短期プライムレートの動向は見逃せません。本記事が、短期プライムレートの重要性を理解し、最適な住宅ローンの選択と、将来的な金利の動向を予測するために役立つことを願います。

物件を探す

執筆者

民辻 伸也

宅地建物取引士、2級ファイナンシャル・プランニング技能士

大学を卒業し、投資用不動産会社に4年勤務後、選択肢を広げて一人ひとりに合わせた資産形成をおこなうため、転職。プロバイダー企業と取引し、お客様が安心感を持って投資できる環境づくりに注力。不動産の仕入れや銀行対応もおこなっている。プライベートでも、自ら始めた不動産投資でマンション管理組合の理事長に立候補。お客様を徹底的にサポートできるよう、すべての経験をコンサルティングに活かしている。

株式会社クレア・ライフ・パートナーズ