住宅ローンの手続きはどんな流れで進む?かかる期間や費用も解説

記事の目次

住宅ローン手続きの流れと必要な書類

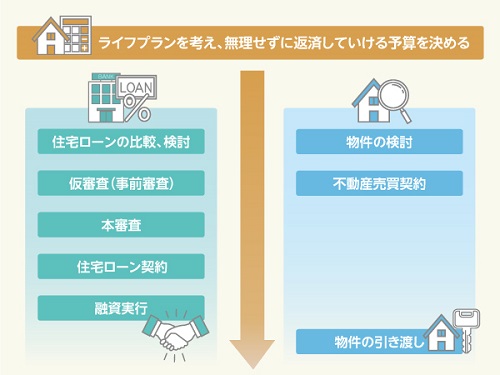

住宅ローンの手続きは、まず仮審査(事前審査)をおこない、そのあとに本審査を経て申し込み、融資実行という流れになります。

物件の購入を検討するにあたり、ある程度希望する物件が定まってくると、不動産会社や住宅会社からまずは仮審査(事前審査)を受けるよう勧められるでしょう。その後に契約、本審査、ローン契約、融資実行と同時に物件の引き渡しという流れになります。

住宅ローンの比較・検討は、変動金利か固定金利かなど、どちらの金利タイプのローンがよいか選ぶ必要があります。また、金利も金融機関によってさまざまです。

まずは、いくらなら無理せずにローンを返済していけるのか予算を考えましょう。そうすれば、自分がどのようなローンの金利タイプを選べばよいのか、比較的迷わずに考えることができます。

住宅ローンの比較検討、決定

どの金融機関で、どのようなローンを選ぶのかを比較検討して決めていきましょう。金融機関によって住宅ローンの金利や金利タイプ、団体信用生命保険(団信)の内容、融資手数料や保証料などの諸費用が異なります。ネット銀行やメガバンク、地方銀行、JAバンクや信用組合など、それぞれ条件が異なりますので注意してください。

また、ローン選びの前にはライフプランを考え、これからの人生設計から将来の家計の収支をシミュレーションします。無理せずに返済していける、一生家計に余裕を持っていられる金額までを上限として、自分に合った金利タイプのローンを選ぶことが大切です。

住宅金融支援機構が提供する「フラット35」を選ぶ場合には、省エネ性能が高い住宅や耐劣化性が高い住宅、ZEH(ゼロ・エネルギー・ハウス)など、物件によっては一定期間金利の優遇を受けることができます。長期固定金利のローンを有利な条件で利用できるので、検討してみるのもよいでしょう。

仮審査(事前審査)

仮審査は、本審査の前段階となる審査です。収入や雇用形態、現在他に借り入れがあるかなどの情報から、希望する物件を購入するための融資を受けることができるかの目安として簡易的な審査をおこないます。審査の申し込みは金融機関の窓口のほか、インターネットで申し込みが可能な金融機関も増えています。

なお、仮審査に通っても本審査の段階で条件が変わっていたり、事前審査で伝えていた情報が違ったりすると、審査に通らないこともあります。仮審査に通ったからといって、100%ローンが組めるわけではない点に注意してください。

仮審査(事前審査)の審査項目

仮審査で審査する項目は、直近の年収、雇用形態、返済完了時の年齢、物件の購入価格に対し頭金をいくら出せるかなど。住宅ローンの審査項目の中で、年収に占める年間の返済額の負担の割合(返済負担率といいます)がチェックされます。例えばフラット35ですと、年収400万円未満は返済負担率が30%以内、年収400万円以上の場合には返済負担率35%以内という基準があるのです。なお、連帯債務者(申込者と共同で債務を負担する、妻や夫のこと)がいる場合には連帯債務者の勤務先や年収も確認されます。

また、金融機関によって返済完了の年齢が75歳や80歳までと定められています。そのため、返済終了時の年齢が何歳になるのかも確認されるポイントです。そして、この時点でクレジットカードや携帯電話代の割賦料金の支払い状況などを確認され、過去に問題があった人は融資NGと判断されます。さらに、自動車ローンや他の借り入れがある場合には所定の用紙に記入し、現在の返済額や完済の予定も確認されます。

住宅ローンの事前審査は申し込み後、2~3日程度で結果が出ることが一般的です。

仮審査(事前審査)に必要なもの・書類

仮審査の際に必要となるのが、直近の源泉徴収票や確定申告書など収入を証明する書類です。本人確認のため運転免許証や健康保険証を、法人の経営者の場合は法人の決算書などが必要になることもあるでしょう。財務内容によっては、個人の年収は十分でも融資を断られる場合もあります。

※土地の形状や隣接地との位置関係が一目で分かるように作られた地図

事前審査(仮審査)については、こちらの記事でも詳しくまとめていますので、併せてご覧ください。

本審査(正式審査)

事前審査に通過すると、いよいよ本審査へ

仮審査(事前審査)に通過したら、今度は本審査です。本審査では、融資が可能であるか否が正式に判断されます。事前審査よりも詳細な内容を確認し、公的書類や物件の売買契約書等も必要になってきます。金融機関の窓口で本審査の申込をおこなうケースが一般的ですが、インターネットから申込ができるケースも増えてきています。

本審査(正式審査)の審査項目

本審査においては、事前審査をおこなった内容で変更や誤りがないか、住宅ローンを組むにあたり物件が担保として評価できる物件なのかチェックを受けます。また、ローンの契約には原則として団体信用生命保険(団信)への加入が必須になっていますので、団体信用生命保険に加入できる健康状態であることも必要です。

万が一、団体信用生命保険の審査に通らない場合には、フラット35なら団体信用生命保険に加入せずにローンを組むこともできます。民間の生命保険会社の中には、団体信用生命保険に加入できなくても契約できる商品を取り扱っているケースがあります。そのため、そういった生命保険を活用して、団体信用生命保険の代わりとして加入するのも手段の一つです。

本審査は早ければ2~3日で結果が出るものもあれば、2週間以上掛かる場合もあります。本審査の結果が出るタイミングが遅れると、住宅の引き渡しまでのスケジュールに遅れが出る可能性が考えられるでしょう。そのため、できるだけ余裕を持って本審査を受けることが大切です。

本審査(正式審査)に必要なもの・書類

本審査の際には仮審査で提出した書類に加え、売買契約書や工事請負契約書などの住宅購入がわかる書類が必要です。その他、住宅地図、建築確認通知書、不動産登記簿謄本など、建物と土地の情報がわかる書類も求められるでしょう。また、仮審査から期間が空いて年が変わっている場合には、新たに源泉徴収票の提出が必要となる場合もあります。

住宅ローンの事前審査を通過しても、本審査で落ちてしまうこともあります。住宅ローンの本審査に落ちる理由と落ちないための対策についてはこちらの記事をご覧ください。

住宅ローンの契約

住宅ローンの本審査に無事通過すると、いよいよ住宅ローンの契約となります。住宅ローンの契約についてはほとんどの場合、金融機関の窓口などに出向いておこないます。

契約締結に必要なもの・書類

住宅ローンの契約時には、印鑑証明と実印が必要になります。住宅の売買契約や工事の請負契約の際には実印が求められますので、もしも実印をお持ちでなければ早めに作っておき、市役所や役場で印鑑登録を済ませておいてください。特に、結婚して苗字が変わった方は要注意です。いざ契約となったときに「実印なんて持っていない!」とならないよう計画的に準備しましょう。

住宅ローンの融資実行

住宅ローンの融資が実行され、口座にお金が振り込まれたら、基本的には住宅の引き渡しと同時に住宅会社や不動産会社への支払いが必要です。住宅ローンの契約から融資実行まで、2週間程度かかる場合もあります。

住宅ローンの手続きにかかる期間

住宅ローンの手続きから融資実行までの期間は、金融機関によって差があります。例えば本審査の承認の結果が出るまで時間がかかる、融資実行まで時間がかかる金融機関もあるでしょう。フラット35のような公的なローンですと、特に長期間を要することが少なくありません。引き渡しのタイミングを融資可能な時期に合わせておこなえるよう、金融機関と住宅会社、不動産会社の間で打ち合わせしておくことも必要です。

一方で、早い金融機関だと手続きから2~3日程度で融資実行されることもあります。特に新築で家を建てる場合は、融資実行時期のズレが外注先や仕入れ先への支払いが遅れる可能性も考えられるでしょう。スケジュールに遅れが出ないように、スムーズに手続きを進めることが重要です。

住宅ローンの借り入れに必要な費用

住宅ローンの借り入れには、融資手数料、保証料、団体信用生命保険料などの諸費用が必要になります。これらの費用は融資金額に含むこともできますので、必ずしも自己資金で用意する必要はありません。しかし、金額が数十万円~数百万円になりますので、物件の購入価格だけでなく諸費用分も見込んで予算を考えておかないと、予算オーバーになってしまう可能性があります。

諸費用の詳細は、こちらの記事をご確認ください。

住宅ローンに関するよくある質問

住宅ローンの借り入れについて、よく聞かれる事柄をまとめました。

新規借り入れと借り換えで手続き内容や流れは変わりますか?

住宅ローンの新規の借り入れと借り換えでは、少し流れが異なります。仮審査(事前審査)をおこない、本審査を受けて借り入れという流れについては同じです。しかし、新規借り入れの場合には、原則として引渡しの直前に支払われることになります。一方、新築で家を建てる場合は土地を購入するタイミング、着工前、上棟後、引き渡し時と、段階的に支払いが求められることがあるでしょう。そのため、住宅ローンの融資実行までに「つなぎ融資」が必要になる可能性も認識しておいてください。

これに対して借り換えの場合には、借り換えする日に合わせて借り換え前の金融機関に返済するタイミングと、借り換え後の金融機関から融資を受けるタイミングを合わせ、その時点での利息と返済元本を確認して借換えなくてはいけません。また、借り換えに合わせて土地・建物の抵当権を借り換え前の金融機関から抹消し、借り換え後の金融機関に設定し直す手続きが必要です。

借り換え前の金融機関と借り換え後の金融機関、そして抵当権の抹消と設定を依頼する司法書士と連携し、スケジュールを調整しましょう。

購入する住宅の種類で手続き内容や流れは変わりますか?

建売住宅やマンション等は、原則として引き渡し時までに融資実行されるよう手続きをおこなえば問題ありません。しかし、新築住宅の場合には土地の購入、着工金、上棟時、引き渡し時に支払いが必要な場合があります。

通常はつなぎ融資を用いてこれらの資金を支払い、引き渡し前の住宅ローンの融資で借り換えをおこなう流れになります。しかし、一本の住宅ローンで、土地購入時から融資を受けられることもあるでしょう。これについては、各金融機関へ事前に相談してみてください。

住宅ローン融資実行後に必要な手続きはありますか?

住宅ローンの融資には不動産会社や住宅会社に直接支払う場合と、一度自分の預金口座にお金が振り込まれてから自分で支払う場合があります。

建売住宅やマンションでは所有権を購入者の名義に変更し、融資をおこなうための抵当権を設定します。 この際は司法書士立ち合いのもと登記書類を作成し、手続きをおこなうという流れです。

また、基本的には住宅の引き渡し前に火災保険を契約することになるので、融資実行前に抵当権設定登記の手続きをしていることが一般的ですが、契約前の場合には火災保険を契約しなくてはいけません。

新築で家を建てる場合は事前に司法書士に依頼し、登記の手続きはある程度建物が完成している段階で土地・建物の調査をおこない、登記の手続きは完了している状態になります。

住宅ローンと自動車ローンを併用できますか?

住宅ローンは自動車ローン、あるいはその他のローンとの併用も可能です。ただし、自動車ローンやクレジットカードの分割払いなどがあると、その分だけ住宅ローンで融資できる上限額が小さくなるため注意してください。また、自動車ローンやその他のローンがある状態だと、住宅ローンを返済していくにあたり、余裕を持てない状況である可能性が高いかもしれません。

もちろん、他のローンがあっても、返済終了まで無理せず返済できる見通しを立てられれば問題ありません。しかし、本当に無理のない金額なのか、現状で住宅ローンを組んでも大丈夫なのか、家計の状況と将来設計からしっかり検討したほうがよいでしょう。

まとめ

住宅ローンの手続きの流れ、必要な期間について解説しました。物件を検討しているなか、ある程度希望の物件が絞れてきたら、まず仮審査(事前審査)を受けてみることで自分がいくら融資を受けられるかわかります。しかし、気をつけなければならない点は、「いくら借りられるか?」ではなく「いくらなら無理せずに返済できるか?」です。まずはライフプランから、無理せずに返済していける金額、そしてご自分に合ったローンのタイプを知り、そのうえで物件やローンを選びましょう。

なお、住宅ローンの審査においては、年収と雇用形態、勤続年数などが重要になってきます。もし転職を検討されているようであれば、転職後1年~2年程度は期間を空けて審査を受けたり、転職のタイミングを購入後にしたりするとよいでしょう。

住宅ローンの借り入れは、多くの人にとって初めての経験です。そのため、聞き慣れない言葉やわからない用語も登場するでしょう。手続きがどのような流れで進み、それぞれ何の意味があるのか、事前に把握したうえで手続きを進めるとスムーズです。

物件を探す