住宅ローンの5年ルールがない銀行とは?メリットやデメリットも解説!

記事の目次

5年ルールの内容とは?

- 当初5年の期間内において、金利の変動に左右されず返済額が固定される制度を5年ルールという

- 125%ルール(1.25倍ルールと表現する場合もある)とは、新しく設定される返済額は前回の金額設定の125%を超えないようにする制度のこと

住宅ローンには「変動金利」と「固定金利」があります。固定金利は金利の変動がないのがメリットですが、一般的には、変動金利よりも金利が高くなってしまいます。一方変動金利は、多くの金融機関で金利が低く設定されており、返済総額が安く済む可能性があります。しかし変動金利は、金利の変動をダイレクトに反映していると、支払金額が一向に定まらなくなってしまいます。金利が下がる時はよいものの、どんどん上がる状態になれば返済金額も上がり続けてしまいます。

そこで、急激に金利が上がり過ぎるのを防止するため、5年ルールという緩和対策がなされています。当初5年の期間内において、金利の変動に左右されず返済額が固定される制度をいいます。そのため変動金利の見直しが半年スパンでおこなわれても、返済額が随時かわることはありません。

では、5年を過ぎると返済額は上がるのでしょうか。金利は変動するのでその時の基準で返済額が再計算されますが、もし金利が大幅に上がっても返済額が連動することはありません。125%ルールといい、新しく設定される返済額は前回の金額設定の125%を超えないようにするきまりになっています。

これらのルールがあるため、返済金額は増加しても緩やかに増えるようコントロールされています。

住宅ローン5年ルールのメリット・デメリットとは

変動金利でも5年ルールが適用されていない場合や、そもそも5年ルールを適用しない銀行もありますが、このルールがあることでどのような影響があるのでしょうか。

メリット1:変動金利のリスクが軽減される

5年ルールのメリット1つ目は、変動金利のリスクを軽減できることです。変動金利を選択すると、金利が定まらないリスクがあります。支払いが一定にならないと返済計画が立てづらくなります。他にも、金利が上昇した場合には、返済負担が大きくなるリスクを負うことになります。金利が変動するといっても低い場合にはほとんど問題はありません。むしろありがたいかもしれませんが、金利が高くなる場合には負担が増え返済が苦しくなります。少しの変動であれば事前に想定して準備をしておくことも可能ですが、支払いの許容範囲を超える変動となれば一気に返済計画が崩れてしまいます。

しかし、住宅ローンの5年ルールが設定されていると初めの5年間は金利が固定されます。これにより、金利上昇や収入の変動による返済リスクを抑えることができます。借り手にとっては、返済計画の安定性を保つことができ、将来の金利変動に対するリスクを軽減できます。

メリット2:家計への負担を抑えられる

5年ルールのメリット2つ目は、家計への負担を抑えられることです。そもそも住宅ローンは長期間にわたる借り入れです。変動金利の場合、金利の上昇にともない毎月の返済額も増加します。

長く返済をしていけば途中で収入の状況が変化したり、ライフスタイルが変わったりする可能性もあります。例えば、借り手が住宅ローンを組んでから数年後に子どもが生まれた場合を考えてみましょう。子育てにともなう費用が増え、家計への負担が大きくなるかもしれません。さらに子どもの教育費や医療費の増加、転職や仕事の減給など、家計の収支に影響を及ぼす因子は数えきれないほどあります。そういった時に、金利変動で返済金額が大幅に増えることがあれば、家計の収支に大きな影響を及ぼします。

しかし、5年ルールでは初めの5年間は金利が固定されます。これにより、返済負担が一定となり、家計への負担を予測可能な範囲に抑えることができます。金利変動の影響を受けずに返済できることは、家計の予算立ても容易にします。金利が安定している時は、将来の返済予定を把握しやすくなります。

デメリット1:ローンの終盤に返済が集中する可能性がある

住宅ローンの5年ルールには、ローンの終盤に返済が集中する可能性がデメリットになります。金利が上がっても返済額が一定なのは、元金の支払い分を減らし利息の支払い分を増やしているからです。しかし、差し引かれた元金は返済から免除されるわけではないので、支払いきれなかった分はたまっていきます。最終的には住宅ローン契約の終盤で一括返済しなければならなくなります。

例えば、月々10万円を返済していて元金が7万円、利息が3万円だったとします。金利が上昇したことで返済利息が1万円増えたと仮定すると、元金は6万円、利息は4万円になります。元金の返済額が7万円から6万円に減額されるため、差額の1万円は返済の終盤で一括返済する必要があります。

125%ルールがあることでも同じような状況になります。返済額は前回の金額の1.25倍以上にはなりませんが、見えないところで元金と利息の割合が変化し利息が増えていると、最終的には追加の返済が必要になる場合があります。そして、返済はローンの終盤にまとめておこなわれる可能性があります。

月々の返済は増えないので気付きにくいですが、実際の金利上昇や返済金額の増加が起こっていることは忘れてはいけません。

デメリット2:未払い利息が発生する可能性がある

5年間は金利上昇しても返済額が増えませんが、見えないところでは金利が変動しています。そのため、金利が上がり過ぎて利息が返済額を超える金額になってしまう可能性はゼロではありません。

仮に、以下の条件で住宅ローンを借り入れている場合で、金利が何%になったら未払い利息が発生するのかシミュレーションします。

- 借入金額 3,000万円

- 元利均等返済方式

- 当初金利 0.4%

- 返済期間 35年

上記の条件で計算すると、毎月の返済額は7万6,557円です。

このケースでは、金利が3.2%以上になると、利息が7万7866円になって返済額を超える金額になりました。このように、金利が上がり過ぎて返済額を超えてしまった利息を未払い利息といいます。未払い利息が発生した場合、返済額のすべてが金利になり元金が減らない状態になります。この状態が続けば、一向にローンが減らない状態になってしまいます。

住宅ローン5年ルールの注意点

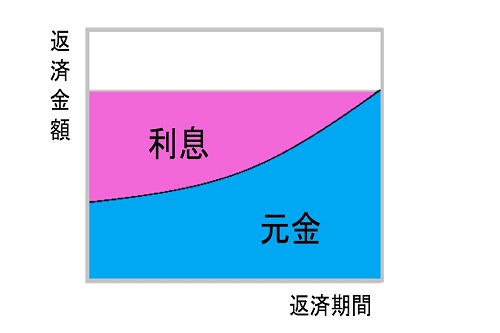

変動金利には、「元金均等返済」と「元利均等返済」があります。元金均等返済とは、元金部分を均等にし、利息を加えて支払っていく返済方法です。一般的に元金均等返済は5年ルールおよび125%ルールが適応外なので注意しましょう。

5年ルールと125%ルールが適用されるのは、変動金利のうちでも元利均等返済方式を使用した場合です。元利均等返済は、毎月の返済額を一定に保つ返済方法です。金利が変動しない限り、毎月の返済額は一定となり、返済計画の立てやすさが魅力です。借入当初は、返済額の内訳では利息の割合が高く元金の割合は低く設定されています。返済期間が進んでいけば、元金の割合が高くなっていきます。結果、元金均等返済を選択した時よりも元金が減少するスピードが遅くなります。

【元利均等返済のしくみ図】

前述のように元利均等返済では、借入当初は毎月の返済額の大部分が利息です。そのため返済序盤で、まだ多く元金が残る時期と金利が上昇するタイミングが一緒になってしまうと、毎月の返済額が大きくなります。さらに、返済期間の序盤は未払い利息が発生しやすくなります。

ただし、返済期間終盤になってくると利息と元金のバランスに変化がでてきます。終盤は、元金の割合が高くなり未払利息が発生しにくくなります。

住宅ローンの5年ルールがない銀行

5年ルールにはメリットもデメリットもあります。近年では、5年ルールをあえて設けていない銀行も存在しています。5年ルールがない銀行で主なものは、2023年6月現在で以下の3行です。

- ソニー銀行

- SBI新生銀行

- PayPay銀行

(参考:ソニー銀行公式ホームページ)

(参考:PayPay銀行公式ホームページ)

住宅ローンを検討するうえで金利が低い銀行は、選択肢の上位に入ります。ネット銀行は金利が比較的低水準ですが、上記で紹介した銀行はなかでもトップクラスの低金利を実現しています。金利が比較的低めに抑えられている昨今なら、住宅ローンを選ぶ時5年ルールがない銀行も選択肢に入るのではないでしょうか。

ただ、住宅ローンを選ぶ際には、5年ルールの有無を最優先にするよりも、収入や返済計画に基づいて慎重に選ぶべきです。判断材料とするのは、金利や団信の条件を中心にし、総合的に判断しましょう。

記事のおさらい

Q:住宅ローンの5年ルールとはなに?

Q:住宅ローンの5年ルールのメリットとデメリットは?

Q:住宅ローンの5年ルールがない銀行は危ないの?

まとめ

この記事では、住宅ローン5年ルールの概要とメリット・デメリットを解説し、5年ルールがない銀行は危険なのかをわかりやすく解説しました。5年ルールは毎月の返済額を一定に保つ効果がありますが、実際には金利が上昇すれば支払いは増えます。最終的に住宅ローンは完済しなければならないことに変わりありません。元金の支払いを先延ばしにするほど、利息も大きくなっています。返済額が125%を超えるような金利上昇自体が考えにくいのであれば、ルールの有無を気にするよりも、他の情報をよく吟味することが大切です。5年ルールだけが銀行の良し悪しを左右する因子ではないので、銀行の提示する金利や団信の条件をよく比較して住宅ローンを検討するのが賢明でしょう。

金融機関を選ぶ際、Web上で借りたい金額や自分の属性などの情報を入力すると、借りられる可能性が高い住宅ローンを複数提案してくれるサービス「モゲチェック」を活用すると便利です。金利や総返済額はもちろん、各種手数料や保証料、団信の内容もまとめて確認できます。以下からぜひ利用してみてくださいね。

物件を探す

執筆者

民辻伸也

宅地建物取引士、2級ファイナンシャル・プランニング技能士

大学を卒業し、投資用不動産会社に4年勤務後、選択肢を広げて一人ひとりに合わせた資産形成をおこなうため、転職。プロバイダー企業と取引し、お客様が安心感を持って投資できる環境づくりに注力。不動産の仕入れや銀行対応もおこなっている。プライベートでも、自ら始めた不動産投資でマンション管理組合の理事長に立候補。お客様を徹底的にサポートできるよう、すべての経験をコンサルティングに活かしている。

株式会社クレア・ライフ・パートナーズ